BTC/HKD-2.81%

BTC/HKD-2.81% ETH/HKD-2.74%

ETH/HKD-2.74% LTC/HKD-0.56%

LTC/HKD-0.56% ADA/HKD-2.55%

ADA/HKD-2.55% SOL/HKD-6.36%

SOL/HKD-6.36% XRP/HKD-1.95%

XRP/HKD-1.95%編者按:本文來自預見家Foreseer,作者:JX,Odaily星球日報經授權轉載。2020年,加密資產市場拔足狂奔,DeFi帶著我們在夏天里瘋狂地躁動了一季;2021年的開場依舊火熱,而后是接著奏樂接著舞,還是越過山丘,才發現無人等候。貿然之下,做了個略顯延遲的預測,希望能生搬硬套地蒙對一二。1.Layer2資產總量超過100億美金

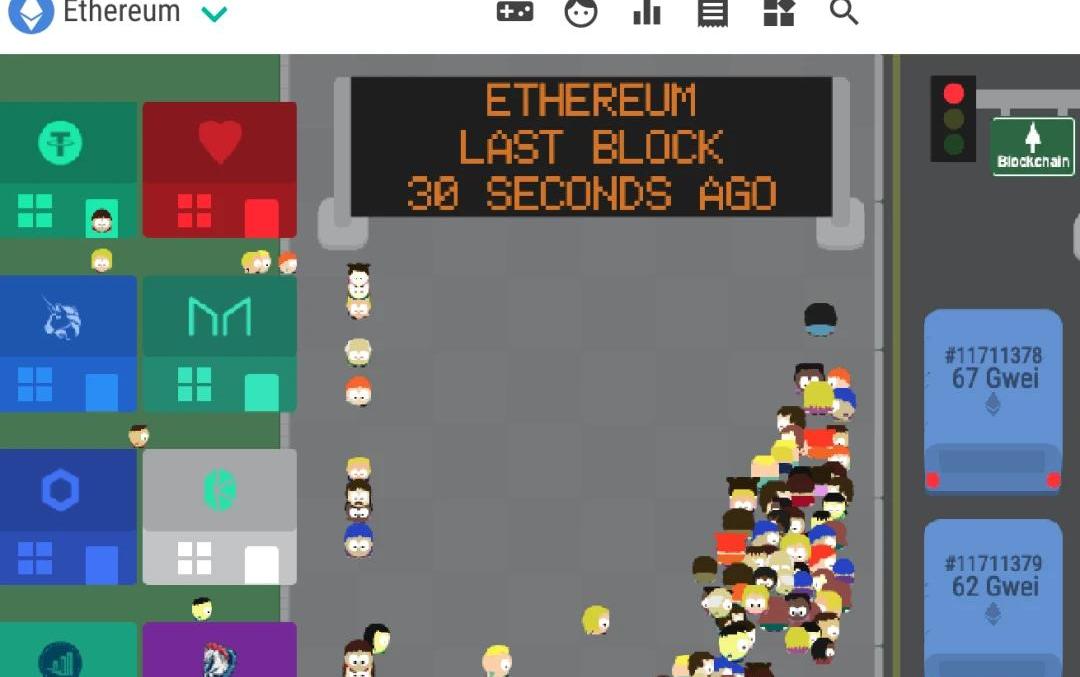

每一次大的行情波動或者新的流動性挖礦項目上線的時候,以太坊網絡擁堵程度不亞于行駛在在周五晚高峰的大山子橋,人的五大過不去不是浪得虛名,txstreet.com上一個個奔波的小人想要蜂擁地擠進區塊,又如同早高峰在天通苑始發站擠5號線地鐵的上班族。

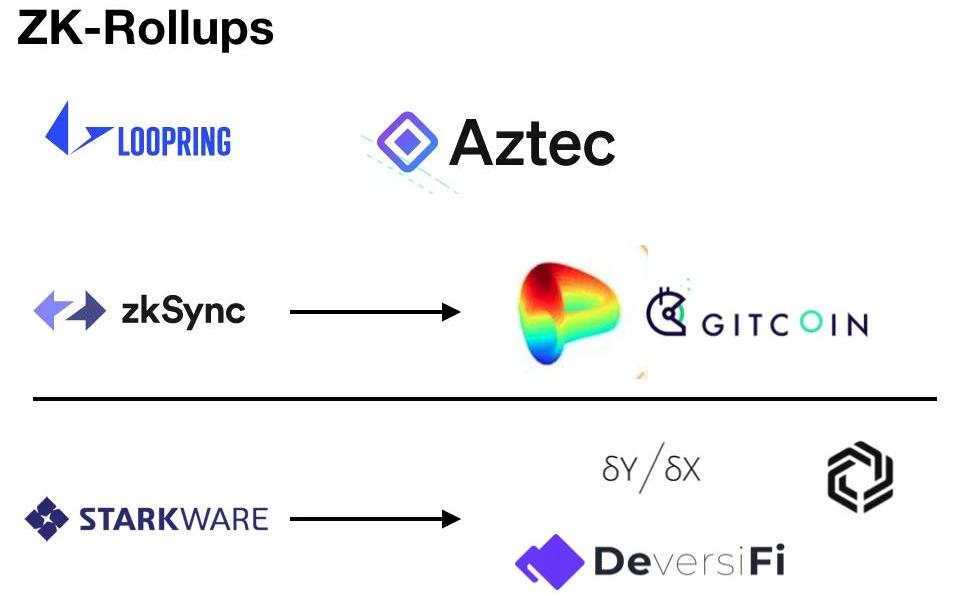

所以說,Layer2的崛起已經不是預測了,是一張明牌。算上DeFi前10名協議有明確L2計劃的項目,當前鎖倉量大概是100億美金,保守估計L2的資產量至少會達到這個量級。而Layer2跑應用+Layer1做清結算,才是以太坊區塊鏈最終的愿景,成為所有去中心化金融的資產結算層。這里有趣的點是主流的幾大DeFi協議如何“站隊”的問題,兩大陣營ZK-Rollup和OptimisticRollup劃分隊伍之后,現有DeFi協議的格局有可能會因此而被打破。主要DeFi協議Layer2擴容方案:

美聯儲點陣圖:2023年底聯邦基金利率預期維持于5.1%:金色財經報道,美聯儲點陣圖預計2023年年底的聯邦基金利率為5.1%,12月份料為5.1%;預計2024年年底的聯邦基金利率為4.3%,12月份料為4.1%;預計2025年年底的聯邦基金利率為3.1%,12月份料3.1%;預計長期聯邦基金利率預期為2.5%,12月份料為2.5%。[2023/3/23 13:20:21]

此外,值得關注方向還包括Layer2協議在基礎設施上的支持,比如ENS和錢包的原生支持;如何高效且低成本地的進出Layer2,以及各種Layer2協議的資產和應用如何互通,將持續成為行業發展的焦點。如果把類似Near,Solana,BSC等公鏈也看作實際上的Layer2方案,整個的資產規模還要至少翻倍,達到200億至500億美金的生態市值也不算難事。2.DeFi衍生品協議的交易量將超過現貨交易量

巴西央行宣布啟動CBDC試點,擬在2024年底投入公開使用:3月8日消息,巴西央行周一宣布啟動數字貨幣試點項目,旨在復制其即時支付系統Pix的成功,以在該國普及金融服務。

巴西央行負責該項目協調員Fabio Araujo表示,在測試階段(包括個人之間買賣聯邦公共債券)完成以及隨后的評估之后,數字貨幣的公開使用應于2024年底開始。

Araujo表示,央行數字貨幣將作為一種在分布式賬本技術 (DLT) 上執行的支付方式來構建,以支持提供通過巴西金融和支付系統機構的代幣化存款結算的零售金融服務。銀行存款將繼續存在于巴西CBDC中,只是在更現代的環境中注冊,這意味著金融機構不會失去這種信貸產生的資金來源。(路透社)[2023/3/8 12:49:17]

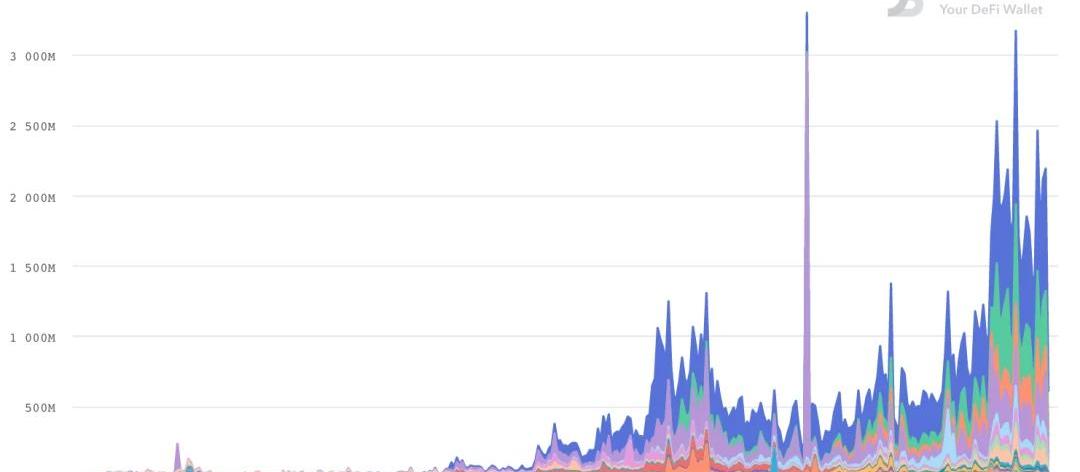

以Uniswap日交易量在8月31日超過頭部交易所Coinbase為標志,以太坊上的DEX交易量從2020年初每天不到300萬美金,如今僅一年時間發展到超過18億美金日交易量的規模,怒漲超過6000倍,DEX的增長速度令人瞠目。

研究:全球NFT交易量到2027年將達到4000萬:金色財經報道,Juniper Research的一項新研究發現,全球NFT交易數量將從2022年的2400萬增加到2027年的4000萬。這是基于采用場景,品牌利用元宇宙來促進數字增長。該報告預測,與元宇宙相關的NFT將成為未來5年增長最快的NFT細分市場;到2027年,交易量從2022年的600,000筆增加到980萬筆。它突顯了對沉浸式體驗的需求不斷增長,這是虛擬世界采用的驅動力。(businesswire)[2022/8/22 12:40:29]

DeFi衍生品的交易額仍然距離現貨有較大差距,頭部的Synthetix和Dydx相加的日交易量也不過4100萬美金,僅相當于Uniswap的5.2%。而衍生品交易所以其杠桿效應來說,交易量應該超過現貨,比如幣安的衍生品日交易量為現貨交易量的1.8倍。重點關注幾個有實際應用場景的方向,一是鏈上期權,如用期權的方式作為DEX流通性提供者無常損失的對沖;以期權對沖協議合約風險;GasFee的鏈上期權等等。二是預測市場,2020年的美國大選讓預測市場小試牛刀,2021年大概率我們將繼續見證歷史,不缺熱點的世界為預測市場提供了源源不斷的素材。三是利率產品,如固定利率,利率互換等方向。3.中間層的總價值將增長10倍以上

幣安將于2022年06月09日11:00下架HOT/BNB、PERL/BNB、SPELL/BNB交易對:金色財經報道,幣安發布公告稱,將于2022年06月09日11:00(東八區時間)下架以下交易對:HOT/BNB、PERL/BNB、SPELL/BNB。(注:用戶還可以在幣安上的其它交易對中交易上述幣種)[2022/6/7 4:07:37]

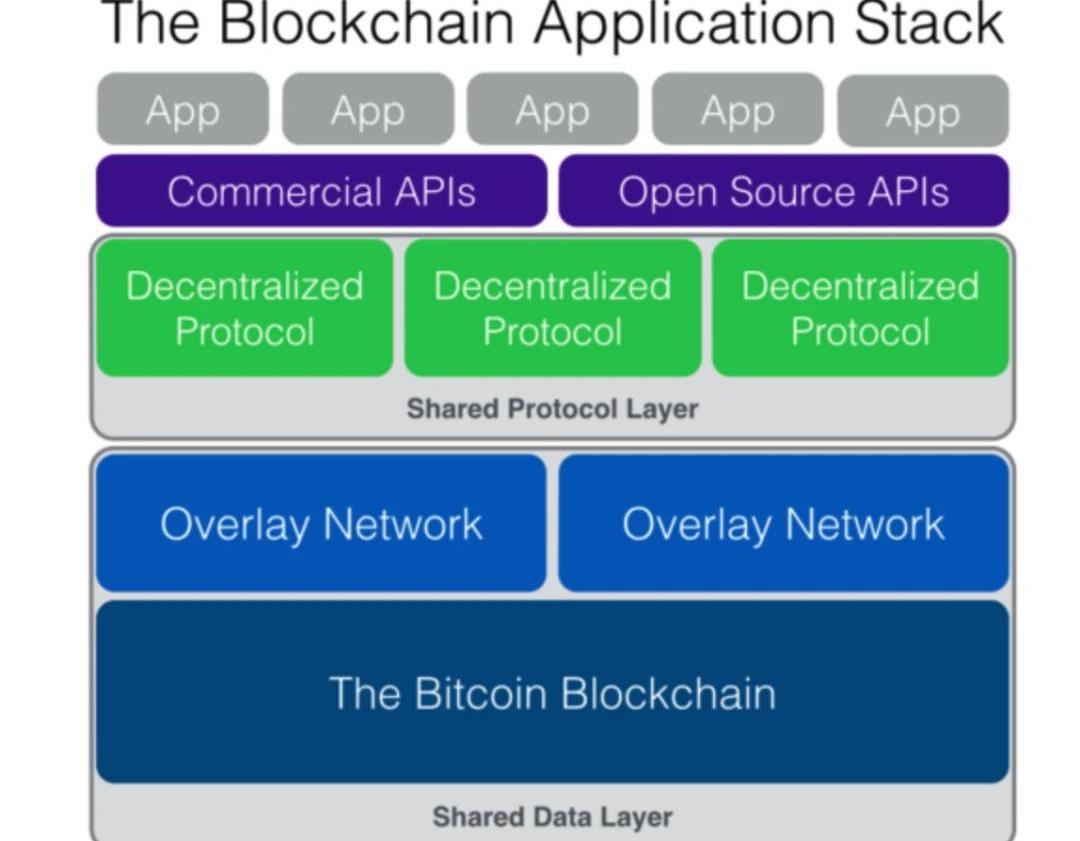

中間層的概念其實一直沒有準確被定義過,前USV投資人后來自立門戶的,在2016年以著名的《胖協議》定義了作為公鏈的協議層價值,開響了對以太坊為首的公鏈價值投資背書的第一槍。而他在發表胖協議之前的2014年,就在一篇《區塊鏈應用棧》的文章中定義了區塊鏈的技術框架,而該框架如今仍然適用。

在當時以太坊還未出現的前提下,JoelMonegro定義的最底層設定為比特幣區塊鏈。其上為Overlay網絡,對應我們現今廣泛討論的Layer2層;再上層為去中心化協議層,如各類DeFi協議等。而在應用和協議層之間的,包括CommcialAPI和OpenSouceAPI的,我認為應該是中間層的概念。中間件龍頭Chainlink為代表的預言機,其實就是OpenSourceAPI和CommercialAPI的融合;后浪TheGraph是為應用從DeFi協議中進行數據提取的服務中間件;以及如Keep3r,Parsiq等新形態的中間件,在價值捕獲模型逐漸清晰,以及鏈上數據不斷豐富之后,中間件的價值將不低于協議層與應用層。4.NFT的“我靠時刻”會在2021年底到來

Ontology發布2022年路線圖,第一季度將推出Ontology EVM:官方消息,本體(Ontology)發布2022年路線圖,目標是成為Web3應用程序的首選區塊鏈。

1. 去中心化身份和數據,繼續優化跨不同區塊鏈的更深層次的產品集成。

2. 多虛擬機,Ontology EVM將于2022年第一季度與EVM基金一起推出,以孵化Ontology應用程序的開發。

3. Web3,繼續開發ONT ID、ONTO Wallet、Wing Finance、SAGA等。[2022/1/7 8:31:43]

如果從2018年初“加密貓”的爆紅來計算,NFT類別的應用涌現的時間甚至要比DeFi早,然而NFT賽道卻一直不溫不火,整體累積交易量不過1.6億美金,還比不上DEX一天的交易額,實在太小眾。加密藝術家Fewocious早期代表作品《ifeelsolost》

不過,踩在DeFi肩膀上的NFT市場,的確有希望在2021年復制去年夏天DeFi的狂熱時刻。第一個因素,NFT的場景逐漸擴大,不僅僅局限在游戲道具這個單一領域,比如通過實體資產NFT化,金融產品NFT化等等,與DeFi應用進行結合。第二個因素,隨著Layer2的應用,NFT交易的頻次可以顯著提升,原來單個NFT的價值平均只有30美金,還不夠一次以太坊擁堵時候的gasfee,這點在L2普及之后將得到解決。而在一些相對交易低頻的場景,比如加密藝術品,NFT的單價會隨著社會認可度的上升而提升一個臺階,數百萬美金一件NFT作品的案例也許很快就會出現。5.去中心化穩定幣發行規模超過100億美金,算法穩定幣超過10億美金

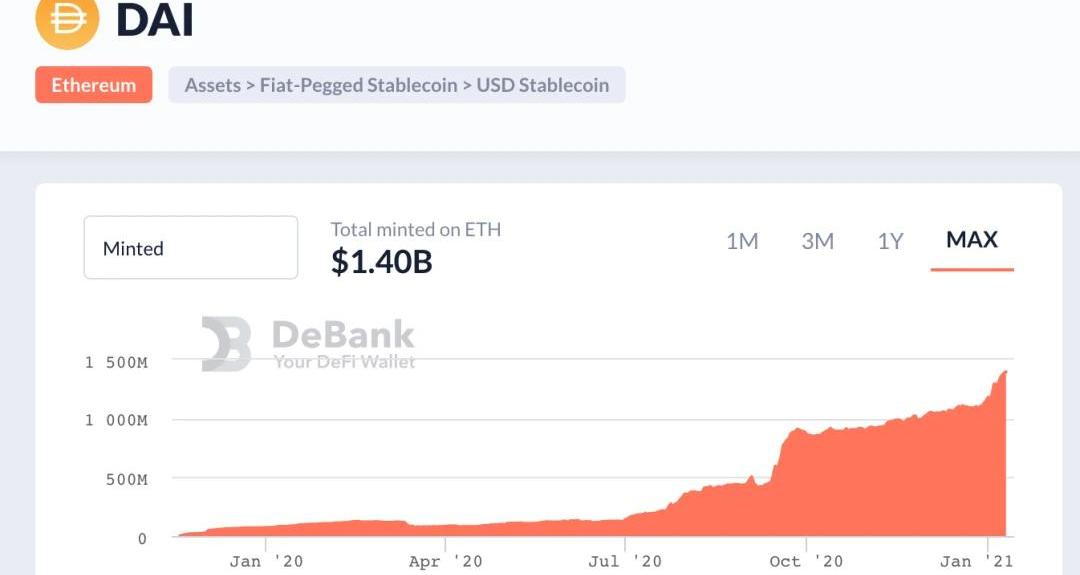

2020年的DeFi熱潮讓去中心化穩定幣Dai的發行量超過了14億美金,相較年初發行量7000萬的發行量,增長了超過20倍(Debank數據)。由此說去中心化的穩定幣是DeFi資產的基石毫不為過。

可以預見到的是,隨著DeFi產業規模的不斷增長,作為DeFi體系的血液的穩定幣的規模將會繼續增加。另外一個不可忽視的事實是,針對穩定幣的監管在逐步加強,有國會議員提出監管的“穩定法案”《STABLEACT》,要求中心化穩定幣的發行方必須取得銀行牌照,而未來的穩定幣持有者也有可能被要求通過KYC身份認證。總之,除了USDT這顆定時炸彈不知道何時暴雷,目前合規化走向的USDC/BUSD/TUSD等等也將因為監管升級,規模發展必然受到限制。現在所有穩定幣的規模總計232億美金,Dai占比6%,我們有理由期待2021年穩定幣規模持續增長,假如總規模達到1000億美金,而Dai占比提升到10%,Dai的總發行量將超過100億美金。近來興起的無抵押的算法穩定幣,如Ampl,ESD,DSD,BasisCash,MithrilCash,目前價格的波動幅度仍然離1美元的價格偏離過大,無法有效的作為錨定的計價單位使用,動輒50%以上的波幅在穩定性上甚至比不過EOS。如果我們把錨定精度作為唯一的衡量標準,其實Dai的穩定性仍然和中心化穩定幣無法相提并論,效率從來就不是去中心化穩定幣的強項。因此對于錨定程度要求嚴格程度不高,更重視資金效率的場景,類似ESD/BasisCash的算法穩定幣依然存在很大的機會,一個10億美金發行量的算法穩定幣將會在2021年出現。6.DeFi巨頭合并將成為趨勢

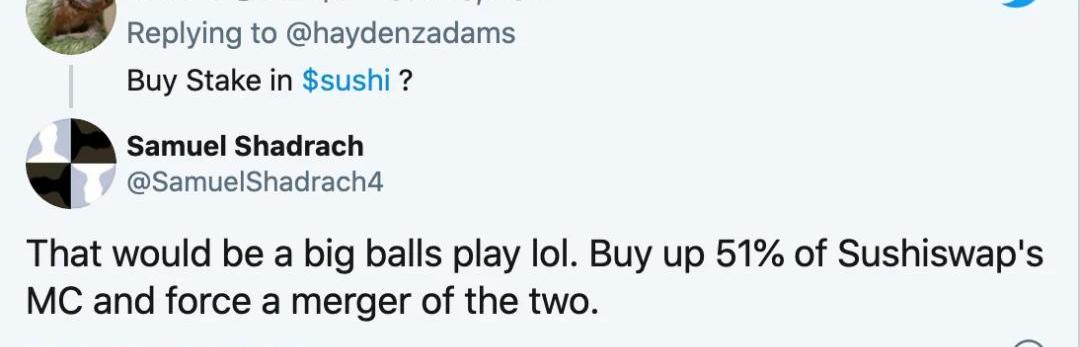

截止目前10億美金市值的DeFi協議已經到達5個:Chainlink,Aave,Synthetix,Uniswap,MakerDao,上雙應該只是時間問題,潛力選手包括Yearn,Sushi,Compound,theGraph,UMA等等。10億美金獨角獸協議的下一步發展目標,是從10億美金跳躍到100億美金的量級,依靠自身業務的增長對市值的貢獻永遠是線性的,兼并收購才能貢獻指數級的市值增長。Synthetix協議就將實施兼并收購列入了2021年度計劃。另一個角度來說,這些協議自己的treasury都是幾億美金量級,Uniswap賬上的錢超過了5億美金,“團隊在做事”也花不了這么多,不如多投資和兼并幾個項目,所謂創而優則投,幣圈還是傳統金融圈并無二致。Uniswap創始人向社區征集如何就Treasury投資時,社區最火的一條建議是收購Sushi:

AndreCronje在Yearn奠定行業地位后的一系列動作,比如收購合并Cream,Cover,Pickle等,炒火了一批項目之后,實際的生態價值還尚未顯現,但我們已經可以看出端倪:應用層:YFI的Stablecredit結合CreamV2的無抵押借貸提高資金周轉效率;AlphaFinance重點打衍生品交易方向,Sushi主打現貨方向中間層:Kp3r作為協議之間的粘合劑,實現統籌協調;資產層:Pickle,Cream,Yearn聚合資產和流動性生態版圖輪廓已經初步顯現,AC生態內部就形成了一套可組合的DeFi系統,昭示了行業重要的變化:DeFi重心由提升生態外可組合性轉向生態內部可組合性。除此之外,類似波卡生態這樣的領域由于社區熱度非常高,即便泡沫明顯,其中的頭部項目長期來看仍然是比較確定性的機會。個人意見,不代表所在機構,也不構成任何投資建議,掛一漏萬,以上。

Tags:EFIDEFDEFI穩定幣Endless BattlefieldDEFLAInfiniityDeFiEUZ穩定幣最新消息

編者按:本文來自DODOZoo,Odaily星球日報經授權轉載。DEX上的流動性發行主要有3種方式:聯合曲線發行:隨著買盤資金進場,按照固定價格曲線,推高交易價格.

1900/1/1 0:00:001月15日,由OKEx官方舉辦以“鏈接交易,改變世界”為主題的OEC主網上線發布會正式舉辦。OKExCEOJayHao、鏈得得總裁李非凡、共識實驗室創始人任錚和Tokeninsight創始人呼濤.

1900/1/1 0:00:00上一期《Layer2恐將割裂以太坊生態,Layer1加入戰場(上)》,我們講了以太坊Layer2之間互操作性的阻礙會將生態割裂在一個個二層項目里.

1900/1/1 0:00:00近幾日行情處于下跌階段,市場上散戶投資者都忙不跌停的在拋售資產,與之形成鮮明比例的是機構投資者在持續購買比特幣.

1900/1/1 0:00:00比特幣最近5天的UTC收盤價分別是32121USD、32300USD、32278USD、32515USD、32155USD,從日線級別看幾乎沒有什么波動.

1900/1/1 0:00:00不看不知道,一看嚇一跳!據有“加密領域Bloomberg”之稱的數據提供商Messari的最新爆料,原來亞洲才是加密領域的真大佬.

1900/1/1 0:00:00