BTC/HKD-1.46%

BTC/HKD-1.46% ETH/HKD-1.75%

ETH/HKD-1.75% LTC/HKD-1.4%

LTC/HKD-1.4% ADA/HKD-1.93%

ADA/HKD-1.93% SOL/HKD-2.19%

SOL/HKD-2.19% XRP/HKD-1.61%

XRP/HKD-1.61%

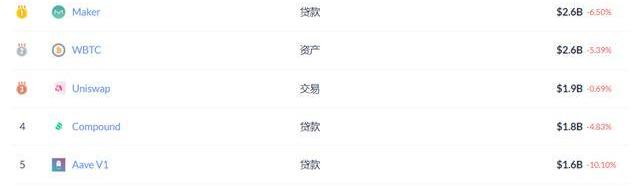

借貸是DeFi的核心業務,DeFi鎖倉排行榜前五名有3個都是借貸產品。

DeFi領域目前最主要的借貸模式為浮動利率模型,也即借款利率和存款利率會隨著用戶需求浮動。當市場對某項資產的需求提升時,將會顯著提升某項資產的借款利率。借款利率除了和需求有關外,也和池子內的資產總量有關,池子內可借資產越多,一般借款利率會越低。

目前DeFi的借貸協議都是基于浮動利率模型,當借款需求旺盛時,借款利率有可能大幅攀升,但對于很多用戶來說,可預測的財務支出可能是更好的選擇。固定利率借款在Aave內已經具有了相當規模。

Ripple律師:如果SEC贏得了這場官司,SEC主席和參議員沃倫的反加密大軍將會全力出擊:金色財經報道,Ripple律師John E Deaton針對美SEC曾要求Coinbase停止除比特幣以外的所有交易事件發文稱,現在您可以真正看到XRP裁決的重要性。如果SEC贏得了這場官司,SEC主席Gary Gensler和美國參議員伊麗莎白·沃倫(Elizabeth Warren)的反加密大軍將會全力出擊。當我將Ripple XRP案件稱為現代史上最重要的非欺詐性SEC執法行動時,這并不像一些人所說的那樣夸張。[2023/7/31 16:08:36]

可預測對于很多人來說是一個比較重要的點,不可預測往往代表著風險,結果可能很好,但也可能很壞,這事實上相當于賭博。特別是對于傳統金融機構來說,如果想要進行大額借款或者存款,但結果又不能預測,這可能會成為阻礙機構進入的重要因素。

今天聊一聊目前市場上都有哪些提供固定借款產品的平臺,模式上又有哪些區別?

一、Aave

Aave是知名借貸平臺,DeFi龍頭產品之一,創新性較強,具有很高的知名度和比較大的用戶群體。

Fundstrat:比特幣在2024年減半之前可能漲至14萬美元至18萬美元:金色財經報道,美國市場策略研究公司Fundstrat周一公布了未來幾個月的比特幣價格預測。分析師認為,定于 2024年4月左右舉行的比特幣減半事件以及貝萊德比特幣ETF可能會引發BTC的大幅上漲。減半事件將給予礦工在比特幣區塊鏈上處理交易的區塊獎勵減少一半,從而推動了比特幣的稀缺性。Fundstrat 表示,比特幣ETF的推出將使每日需求達到1.25億美元,因此隱含的均衡價格需要上漲,以便每日供應量與每日需求相匹配。均衡分析表明,在 2024年4月減半之前,比特幣價格為140,000 美元至180,000 美元。[2023/7/25 15:56:35]

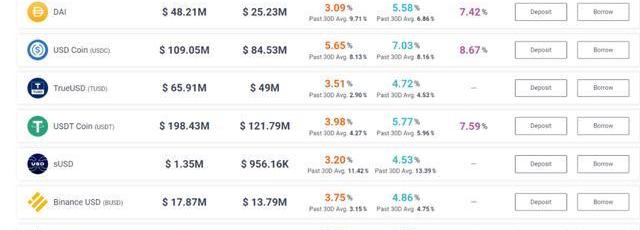

Aave在浮動利率借貸之外,還提供了固定利率借貸服務,如下圖所示:

Aave內的固定利率并非是絕對固定的,在極端情況下利率可能再平衡。再平衡的條件為:當平均借貸利率低于25%,并且利用率超過95%時,將會發生利率再平衡,利率將會發生變化,但從目前的情況看出現再平衡的幾率不大。

PeckShield:Flare攻擊者將5.62萬枚BNB轉移到Tornado Cash:金色財經報道,PeckShield分析表示,Flare Token攻擊者已經將5.62萬枚BNB(約1395萬美元)轉移到Tornado Cash。

2022年11月,Flare Token攻擊者從地址0xf99c…190提取了約39.8億枚Flare,然后,他們將部分被盜的Flare(~1B)換成1690萬BSC-USD,隨后又將19.8億枚Flare換成3270萬枚Future。然后,這些Future被換成了160萬BUSD。

一小部分穩定幣被換成了2431.14枚ETH,并通過cBridge和Multichain橋接到Ethereum(1939枚ETH)和AVAX(399.8枚WETH)。攻擊者試圖通過跳鏈將這些資金洗到Mixer和CEXs上。[2023/7/5 22:19:02]

在Aave內我們可以看到每種資產的相關數據,其中包含了固定利率借款的占比份額。從目前來看AaveV1內固定利率借款占比較高的是USDT、USDC和DAI,占比分別為42.4%、27.6%和15.9%。但如果單從V2版本來看,USDT、USDC和DAI的占比分別高達56.7%、57.9%和67.2%。

幣安CEO:加密貨幣行業需要提高透明度:金色財經報道,交易平臺幣安CEO:加密貨幣行業需要提高透明度,很多投資者對復蘇基金很感興趣。[2022/11/16 13:11:52]

Aave固定利率借款和浮動利率借款使用同一個資金池,本質上和浮動利率借款并無不同,只是支付的利率不再隨需求而變動。

二、YIELD

YIELD是另一種模式的固定利率借款協議,其業務邏輯依托于Maker,和Maker有比較深的綁定關系。

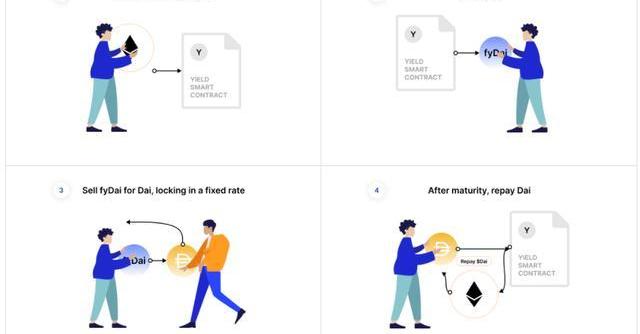

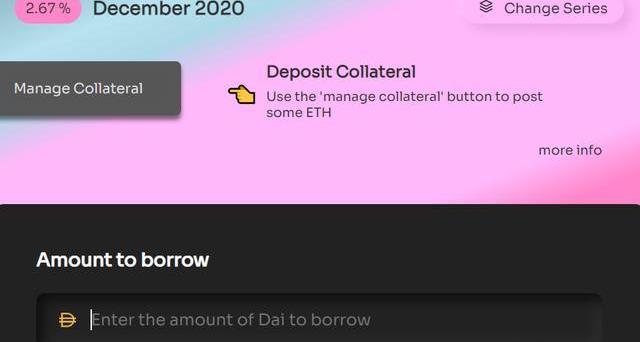

使用YIELD借出DAI的整體流程如下:

ETHW Core發布第二次代碼更新,強制執行EIP-155以防止重放攻擊:8月23日消息,以太坊分叉項目EthereumPoW(ETHW)發推稱,ETHW Core發布了第二次代碼更新,強制執行EIP-155。此次更新后,所有交易都必須使用鏈ID進行簽名。這將保護ETHW用戶免受來自ETHPoS和其他分叉幣的重放攻擊。

此外合約凍結功能被拉到一個單獨的分支中,并且已經完成了所有的集成和測試。這個功能最終是否會被拉入主分支將在9月1日的核心會議上決定。

此前消息,ETHW Core初始版本包括禁用難度炸彈、EIP-1559變更、調整ETHW起始挖礦難度。EthereumPow曾表示。ETHW Core將引入流動性池凍結技術保護用戶資產,并發布3批凍結清單,共121份合約。[2022/8/23 12:42:16]

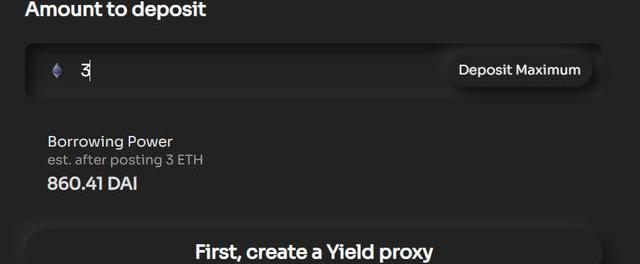

用戶首先存入ETH,才能借出DAI,目前只支持ETH抵押,也只能借DAI這一種資產,抵押率和Maker相同,目前為150%。這里對應流程圖中的第一步。

隨后在Borrow中進行借款,這里對應流程圖中的第二步和第三步。

事實上第二步和第三步的幕后操作都被隱藏了,用戶感知不到。在這兩步中用戶首先進行鑄幣,鑄造的是yfDAI,也即流程圖中的藍色代幣,接著系統自動把yfDAI兌換成DAI給到用戶,就實現了第三步的結果。

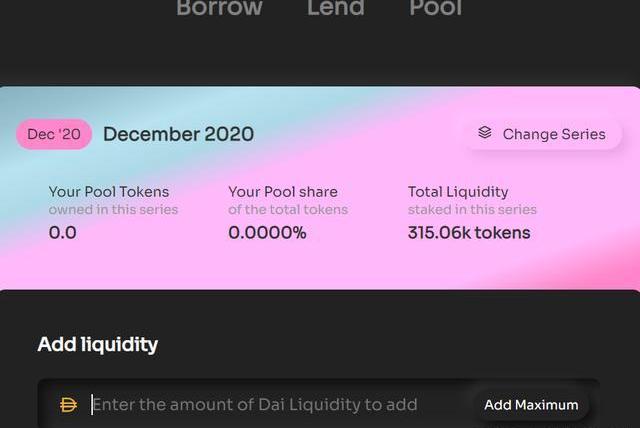

yfDAI和DAI的兌換,是通過Pool自動進行的,用戶也可以往Pool內注入流動性來支撐兌換,提供流動性將會獲得手續費分紅。

yfDAI和DAI之間是有折價的,比如0.97:1,這其中的折價就是用戶借款所支付的利息。

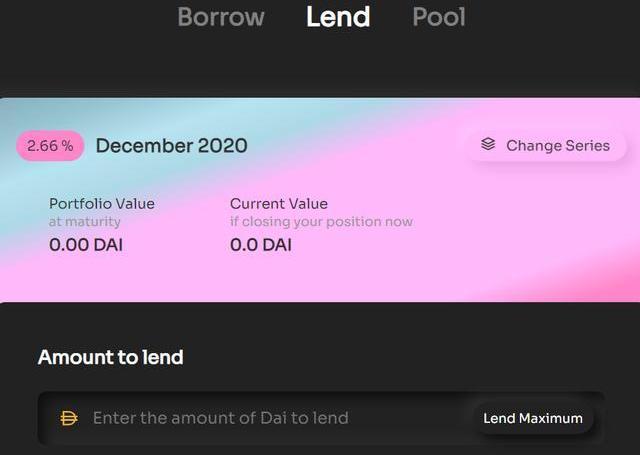

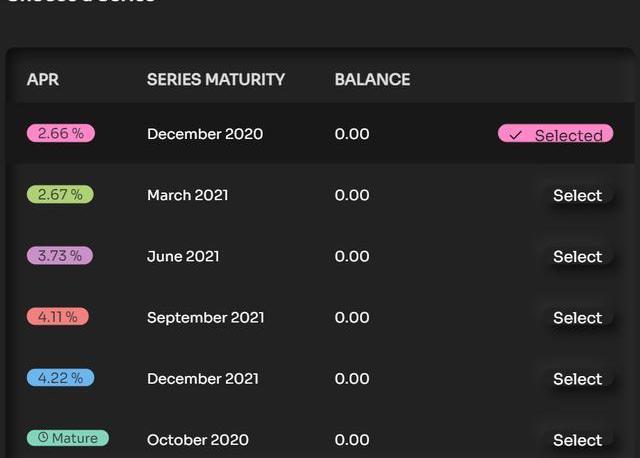

在Lend界面用戶可以存入DAI來折價獲得的yfDAI,折價部分就是到期收益率,購買時可以選擇不同的期限,不同的期限收益率不同。到期之后可以使用yfDAI1:1兌回DAI。

目前來說YIELD的整體數據一般,鎖倉量比較小。

YIELD模式的本質是通過鑄幣溢價發行出了一個可交易、具有到期日的零息債券,并賦予了這個債權到期以一定比例兌換資產的權利。

從目前市場上看到的固定利率產品來看,使用此種模式的產品居多,UMA和Mainframe都是類似模式。UMA在這方面的嘗試不算多,Mainframe是致力于為用戶提供固定利率借貸的產品,關注度也比較高,下面看一看。

三、Mainframe

Mainframe還未上線,目前已經完成了1輪審計,預計于明年1月份上線,代幣為MFT。

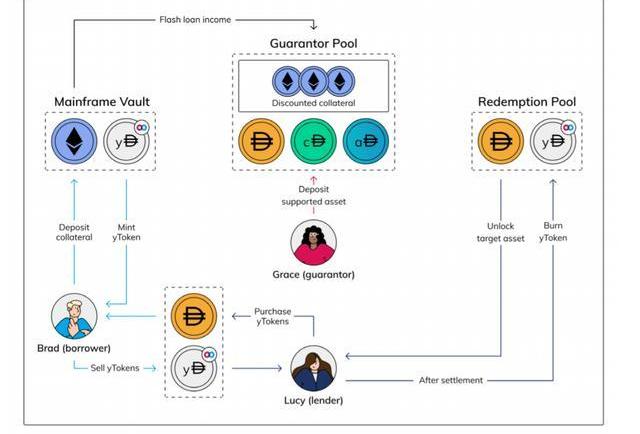

Mainframe的結構和YIELD類似,但又有很大的區別,先看一張總圖:

Mainframe體系由出借人、借款人、擔保池、贖回池四部分組成。從上圖可以看出借款人通過抵押資產鑄造出yDAI,yDAI賣給了出借人,出借人的支付的DAI放入了贖回池。

在Mainframe內有擔保池,用戶可以把資金注入到擔保池內賺取清算收益,借款人抵押的資產將會被用于閃電貸賺取收益,收益也會注入擔保池。

Mainframe和YIELD最大的不同是,YIELD的yfDAI是系統通過池子自動賣出,換成了DAI給用戶,Mainframe內是賣給了出借人。

直接賣給出借人可能的問題是,當出借人購買需求不足時,交易是無法成交的,有可能需要折價較多才能實現成交,借款人可能會付出更高的借貸成本。但我們也可以發現YIELD中的借款人和出借人是割裂的,借款人的資金來源是資金池而非出借人,資金池的大小決定了其規模。

從圖中可以看出擔保池還支持cToken和aToken注入,這為Compound和Aave這兩個平臺的用戶提供了額外的收入渠道。

從最新的消息看,因為Compound在上次行情波動中,因為DAI的波動被清算了8500萬美金資產,Mainframe決定首發資產由ETH改為WBTC,目標資產由DAI改為了USDC。

四、總結

目前市場上提供固定借貸利率的DeFi產品還不多,最為成熟的當屬Aave,在目前Aave的市場內,固定利率借貸產品已經占據了不小的份額,從數據上表明了固定利率借貸產品確有其需求。

Aave的固定利率產品和主流的浮動利率產品沒有本質區別,只是借款人支付固定的利率而已。

除此之外YIELD使用的零息債券模式是另一種主要模式,借款人溢價發行債券,出借人折價買入債券,到期兌換資產賺取收益,債券可交易、可轉讓,形式上更加靈活。

目前固定利率借貸還并未流行開來,但未來我們將會看到更多固定利率借貸產品的出現及采用,這也將為機構入場掃清一些障礙。

-END-

聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,不構成任何投資意見或建議。

Billions項目組 這兩天注意到期權市場的IV已經重新回到了低值附近,尤其以太坊的IV創下近期日內低點,說明市場的交投情緒重新回到接近冰點的位置.

1900/1/1 0:00:00破產的加密貨幣交易所FTX表示尚未發行任何債務代幣。自宣布以來,孫宇晨支持的FTX用戶債務(FUD)代幣的交易量有所下降。社區成員還補充說,FUD代幣可能是一種證券.

1900/1/1 0:00:00區塊鏈技術對許多行業都具有破壞性,比特幣和加密貨幣是最著名的用例。區塊鏈的核心是分布式分類帳系統,允許您以不可變的形式存儲數據。像比特幣這樣的加密貨幣建立在區塊鏈技術的底層基礎設施之上.

1900/1/1 0:00:00一些加密貨幣領域專家的調查將“JaneStreet”拖入了Terra區塊鏈愛好者的視線。鏈上數據連接顯示,UST穩定幣垮臺的幕后黑手是JaneStreet或Celsius團隊.

1900/1/1 0:00:00市場現狀 隨著市場整體流動性的匱乏,以及NFT主要敘事仍然停留在PFP和藝術方向,整體市場逐漸趨冷.

1900/1/1 0:00:00Billions項目組 Fantom基金會將價值超過400萬美元的FTM轉移給幣安。指標和市場指標看起來看跌。Fantom最近未能跟上當前的看漲市場趨勢,因為其價格在發稿時的最后24小時內下跌.

1900/1/1 0:00:00