BTC/HKD-2.66%

BTC/HKD-2.66% ETH/HKD-1.82%

ETH/HKD-1.82% LTC/HKD-0.23%

LTC/HKD-0.23% ADA/HKD-2.6%

ADA/HKD-2.6% SOL/HKD-4.17%

SOL/HKD-4.17% XRP/HKD-2.13%

XRP/HKD-2.13%盡管近幾個月來數字資產價格一直停滯不前,但一些指標表明,表面之下正在發生資本避險輪換。交易量已經枯竭,投資者越來越多地表達對穩定幣資本的偏好。

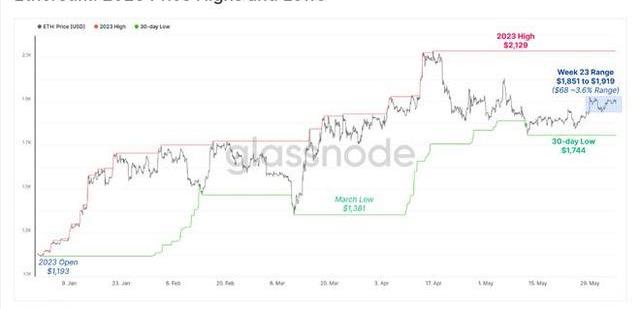

數字資產市場依然平靜,ETH價格本周仍限制在68美元區間內,在1,861美元的低點和1,931美元的高點之間交易。除了上海升級后ETH市場小幅上漲外,自3月中旬以來,ETH價格基本持平。

隨著市場橫盤整理,表面之下市場偏好的分歧越來越大,許多都暗示避險環境。交易量仍然低迷,DeFi的使用變得越來越自動化,市場對穩定幣的偏好正在增加,特別是Tether(USDT)。

自動套利

雖然ETH價格自3月以來一直保持相對平穩且區間震蕩,但天然氣價格在5月份確實經歷了不小的上漲。Gas價格上漲至76Gwei的平均Gas價格,相當于普通ETH轉賬交易的1.14美元。平均天然氣價格在5月初達到155Gwei,這幾乎與2021-22年牛市周期期間的價格一樣高。

貝萊德高管:黃金作為通脹避險工具的地位“有些被夸大了”:據彭博社報道,貝萊德(BlackRock)全球配置基金(Global Allocation Fund)投資組合經理Russ Koesterich表示,黃金目前未能證明其作為一種可行的通脹對沖工具的有效性。事實上,Koesterich反駁了黃金作為對沖資產的主流說法,他稱:“黃金對沖通脹的能力被夸大了。盡管從非常長期(數個世紀)的角度來看,這是一種合理的價值儲存方式,但從大多數投資角度來看,它就不那么可靠了。”

2020年11月21日消息,CNBC Market Alert節目當中提到納斯達克近一年上漲0.87%,黃金價格近一年上漲26.38%,而比特幣價格近一年上漲126.25%。對此投資巨頭貝萊德(BlackRock)首席投資官Rick Rieder認為,隨著數字貨幣的發展,比如數字貨幣支付等興起,未來比特幣有可能取代黃金的地位:“我認為加密貨幣將被普遍接受,它經得起時間的考驗,而且我們已經看到中央銀行談論數字貨幣。我認為數字貨幣和技術以及加密貨幣的接受度,尤其是千禧一代的接受度是真實的。數字支付系統是真實的,因此我認為比特幣將被廣泛接受。”(Cointelegraph)[2021/3/11 18:36:59]

交易及避險需求促使3月份穩定幣市場新增發19.7億美元:AOFEX交易所提示,截至3月31日,USDT總發行量為62.6億美元,較上月環比增加了14.2億美元,增長勢頭明顯,其中ERC20-USDT總發行量繼續擴大,從上月的27.2億增至42.4億美元。新興穩定幣種的總發行量為15.2億美元,比上月的9.7億大幅增加5.5億美元。其中USDC總發行量為6.93億美元,占比達到45.5%,繼續保持第一位,逐漸和其他新興穩定幣拉開了距離;PAX總發行量為2.48億美元,占比16.3%,排第二位;排名第三位的是BUSD,總發行量為1.87億美元,占比12.3%;HUSD的發行量為1.4億美元,排名第四。整體而言,由于幣價大幅波動,交易和避險的需求使得3月份USDT和新興穩定幣均有大幅增發。

AOFEX交易所位于英國倫敦,是領先的數字貨幣金融衍生品交易所,已獲得美國MSB數字貨幣交易牌照,以及新加坡金管局(MAS)數字貨幣交易服務豁免許可。[2020/4/1]

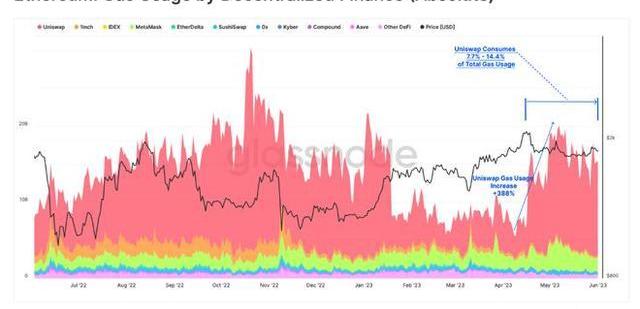

智能合約交互更耗費gas,并且可能花費數倍的簡單傳輸。與DeFi協議相關的Gas使用量在4月下旬增長了270%,推動該行業的每日Gas消耗量超過20BGas單位。

分析師:比特幣是否是避險資產 取決于投資者心理:3月11日消息,加密分析師John Bollinger認為,加密貨幣是否屬于避險資產,最終取決于投資者自身的看法。Bollinger發推表示,沒有任何能夠判定比特幣資產是否具有避險屬性的可靠方法。期望比特幣能夠渡過不斷加劇的經濟動蕩。

“根據我對比特幣避險狀態或缺乏避險狀態的注釋中的許多評論。避風港是感知的問題,而不是事實。如果一種資產被認為是避風港,那它就是。這完全是心理問題。”(u.today)[2020/3/11]

如果我們按協議分解DeFi氣體,我們很快就會確定活動的主要提升是由去中心化交易所的交易活動驅動的。Uniswap仍然是主要場所,自4月以來gas使用量增加了388%,目前占以太坊gas總需求的7.7%至14.4%。

那些關注新聞的人可能會認為這種活動的增加是由于最近的Memecoin炒作,它圍繞著PEPE和HEX等代幣。然而,對Uniswap交易量的更詳細分析描繪了一幅更詳細的圖景。

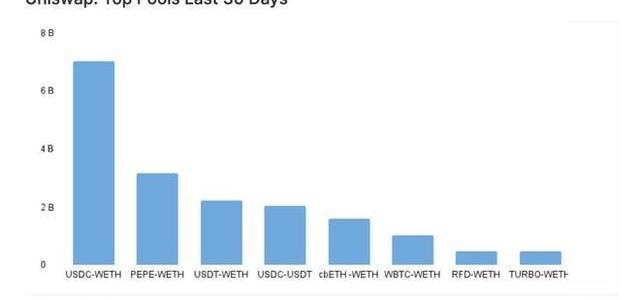

下圖顯示了Uniswap上交易量最大的礦池,表明過去30天的最高交易量主要與市值較大的資產有關,如ETH、穩定幣、WBTC和Coinbase的質押衍生品cbETH。

聲音 | Coindesk分析師:比特幣昨日看漲失敗或與美國股市避險情緒有關:據Coindesk分析師稱,比特幣與美國標準普爾500指數的關聯已經持續一年,昨日看漲失效的原因可能與美國股市的避險情緒有關,標準普爾500指數周四開盤走低,收盤時下跌1.4%。在小時圖上,EMA50、EMA100、EMA200目前開始向下,利于空頭;在BTC與標準普爾500指數對比下,BTC可能已經創造了6000美元左右的經典底部。但如果標準普爾500指數跌破200日均線下方,那么避險情緒可能進一步惡化,這可能會使BTC低于6000美元的重要支撐位。[2018/10/19]

在將前10名交易者的地址與我們的標簽進行比較后,我們發現除了一個之外,所有交易者都與MEV機器人相關聯。臭名昭著的MEV-botjaredfromsubway.eth在過去一個月賺了超過30億美元。

雖然需要進一步研究以確定全球交易者池中有多少是機器人,但前十名產生的交易量已經讓我們了解Uniswap的交易量中有多少實際上可能是自動套利。

合理化這一點的一種方法是考慮以太坊去中心化交易所可用的套利機會的指數范圍:

韓國財富管理公司:加密貨幣可以成為避險資產:思科前高管,韓國財富管理平臺TrustVerse的創始人鄭基旭Jeong Ki-wook表示,比特幣和以太坊等加密貨幣資產可以長期演變為安全的避風港資產。他表示,目前,加密貨幣市場非常不穩定,作為支付手段,數字貨幣仍然不成熟。如果可以采用創新技術和解決方案來降低投資風險,那么加密貨幣有潛力成為避風港資產。投資者獲得可自主檢測風險并根據市場狀況改變加密貨幣和代幣組合的系統是關鍵,人工智能對于自主地為投資者提出建議并創建均衡的數字資產組合至關重要。[2018/5/5]

隨著每個代幣的價格發生變化,最終汽油費將證明套利交易是合理的。

每個托管該代幣的DEX礦池都為套利交易提供了場所。

因此,潛在套利交易機會的數量將呈指數級增長,這與DEX流動性池的數量和可用于交易的代幣數量有關。

如果我們考慮到許多機器人參與套利或三明治攻擊,Uniswap上的“有機”交易量很可能占所有DEX活動的三分之二以上。

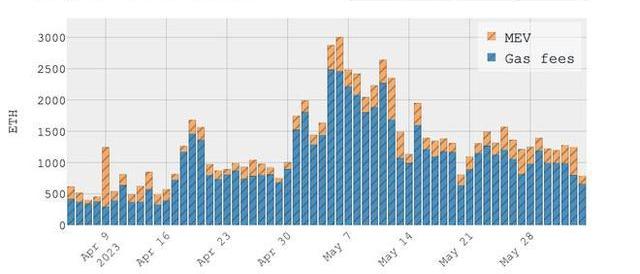

雖然這些交易機器人的活動可能被認為對以太坊的最終用戶有害,但它確實對以太坊驗證者有利。在過去的一個月里,驗證者不僅因為優先費用的增加而獲得了更高的獎勵,而且還從MEV-boost支付中受益。這些付款是從交易員和機器人那里收集的,他們支付費用以在一個區塊內以最有利可圖的方式訂購他們的交易。

在許多方面,這凸顯了一種越來越有利的趨勢,即抵押ETH作為以太坊生態系統中的主要資產。這也建立了一個本地門檻率,代幣必須與之競爭才能吸引資本流動。

避險輪換

也有強烈的跡象表明,隨著流動性減少,資本輪換在風險曲線上走低,轉向穩定幣和BTC。如果我們從以太坊期貨市場開始,我們可以了解市場參與者,而不是通常在去中心化交易所發現的加密原生交易者。

FTX崩盤后,期貨交易量暴跌至每天約7.5B美元。交易量在2023年有所回升,但30天平均值仍遠低于年度平均值。

與Uniswap交易活動的上升不同,期貨交易在5月份持續收縮,表明機構交易興趣和流動性仍然相當疲軟。

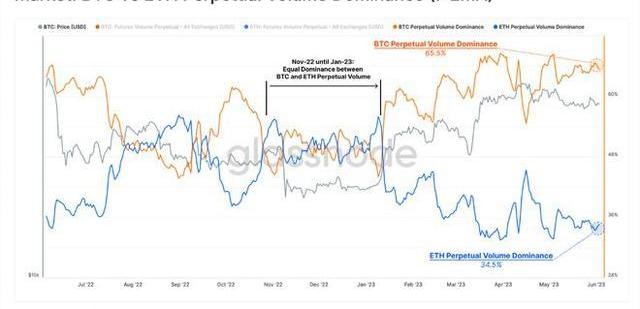

我們可以看到BTC和ETH在永續掉期市場中相對交易量優勢的支持趨勢。雖然兩種資產之間的交易量在2022年底達到平價,但以太坊在期貨交易量中的相對份額在2023年大幅下降。

ETH目前占兩大主要交易量的34.5%,這表明流動性正在沿著風險曲線向下移動,并且相對而言更傾向于集中在BTC市場。

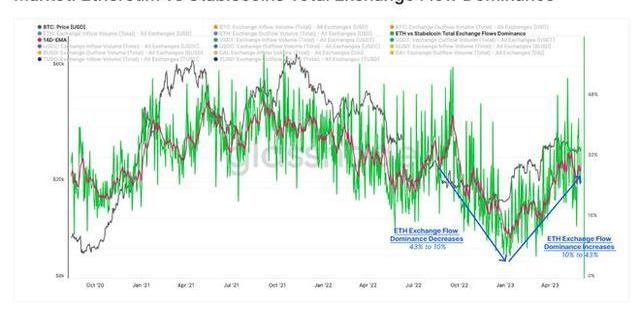

鏈上數據為了解加密貨幣市場內的資本流動和輪換提供了另一種視角。下圖比較了以美元計價的ETH與流入和流出交易所的穩定幣的總價值。在2022年的大規模去杠桿化期間,投資者偏好發生了顯著轉變,ETH在資本流動中的主導地位從約35%下降至10%。

2023年,我們觀察到強勢逆轉,ETH在交易所流量中的比例回升至25%。然而,這一趨勢在5月初停滯,表明風險偏好可能發生變化。受益于第一季度強勁回報的投資者可能開始將資金轉回穩定幣。

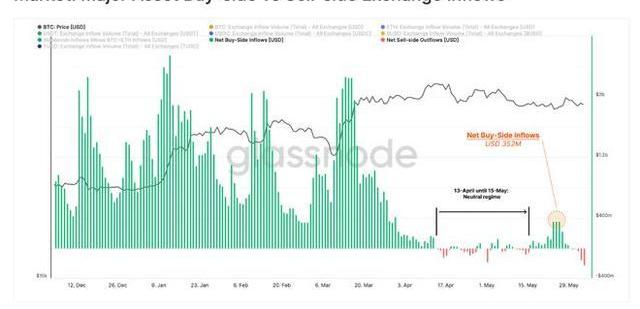

證實這一結論的另一種方法是通過比較每種資產的每日交易所流入量來衡量買方和賣方的壓力。對于這個簡化模型,我們假設BTC+ETH交易所流入代表賣方壓力,而穩定幣流入代表買方壓力。

負值表明,自2023年4月開始以來,我們已經看到了凈賣方制度,BTC+ETH的流入量開始超過穩定幣。這與第一季度出現的巨大買方壓力截然不同,4月初買方走弱,恰逢當前市場調整的開始。

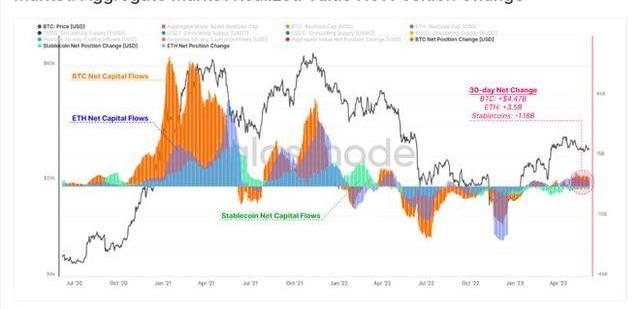

一般來說,資金傾向于通過BTC和ETH兩大主力,或者通過穩定幣流入數字資產。因此,我們可以通過匯總和比較兩個指標來估計總資本流動的方向:

BTC和ETH的已實現上限

穩定幣的流通供應

由此,我們可以看到流入加密貨幣市場的資金主要是由流入BTC的資金增加推動的,其次是ETH。然而,由于穩定幣領域內發生了大量贖回,穩定幣的資本外流約-$1.2B部分抵消了這一點。

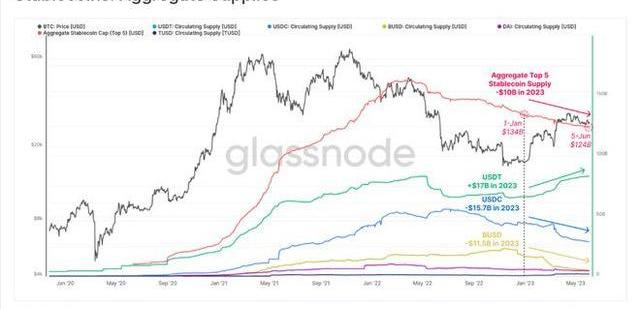

最近的穩定幣資本外流主要是由第二大資產(USDC)和第三大資產(BUSD)推動的,預計到2023年供應量將分別下降-$15.7B和$-11.5B。USDT吸收了這些流量的很大一部分,推動了新的ATH供應$83.1B。

這很可能反映了地域差異,美國受監管實體歷來表示更喜歡USDC而不是USDT。

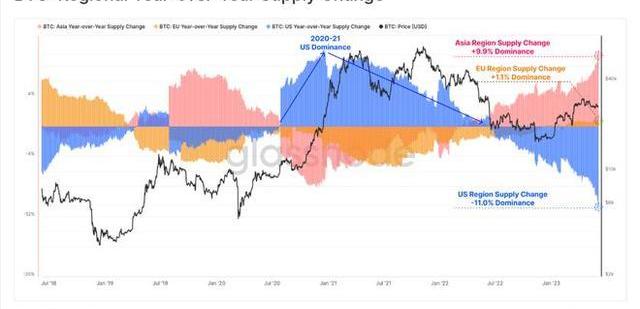

最后,我們將注意到在基于地理區域的BTC供應量同比變化中可以看到類似的差異。美國實體在2020-21年的極端主導地位明顯逆轉,美國供應主導地位自2022年年中以來下降了11%。去年歐洲市場相當中性,而亞洲交易時段供應主導地位顯著增加。

總結和結論

在過去的一個月里,去中心化交易所的活動有所增加,尤其是在Uniswap上。盡管有人可能認為Memecoins引發了這一活動,但仔細觀察會發現大部分交易量是在更大更深的WETH-Stablecoin礦池中產生的。值得注意的是,這些交易活動中只有一小部分似乎是有機的,這表明它主要是套利、MEV和算法交易。

鑒于美國利率現在超過5%,無息穩定幣的吸引力已經降低,尤其是對于能夠進入美國資本市場的投資者而言。另一方面,從歷史上看,Tether在美國以外的市場得到了更廣泛的采用,在這些市場中,本國貨幣通常較弱,而且不太常見美元。同樣,隨著美國日益惡劣的監管環境的建立,數字資產領域的資本似乎正在流出并向東流出。

這在很大程度上暗示了一個普遍的避險環境,剩余的資本集中在流動性更強的專業領域,并且對穩定幣資本的偏好越來越大。

Tags:ETH穩定幣BTCETH錢包地址ETH挖礦app下載Etherael指什么寓意為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣BTCs是不是黃了btc錢包官網btc短線交易騙局

新手怎么做量化交易? 量化交易是指使用程序化策略和數據分析來進行資產交易,避免人類情緒和決策的影響。它基于數學模型,利用歷史數據預測市場行為,并通過自動執行交易程序來實現投資目標.

1900/1/1 0:00:002018年6月2日,星期六 ———— 1.EOS,Block.one正式發布EOSIO1.0,據幣評行情,EOS現價12.38美元.

1900/1/1 0:00:001.BeyondFinance官網:https://beyondfinance.io/電報:https://t.me/beyondfinanceglobal推特:https://twitter.

1900/1/1 0:00:00當圈內傳來Coinbase上市的聲音時,注定了今年不是平凡的一年。具有里程碑意義的事件,注定會引爆其它交易所那顆蠢蠢欲動的心.

1900/1/1 0:00:00什么是中低頻量化策略? 中低頻量化策略是指時間頻率比較低的量化交易策略,介于高頻策略和低頻策略之間.

1900/1/1 0:00:00公有鏈和私有鏈的區別 公有鏈和私有鏈是區塊鏈的兩種常見架構模式,它們有以下區別:1.控制權:公有鏈是完全去中心化的,任何人都可以參與其中,沒有一個特定的機構或組織掌控整個網絡.

1900/1/1 0:00:00