BTC/HKD-2.36%

BTC/HKD-2.36% ETH/HKD-2.82%

ETH/HKD-2.82% LTC/HKD-1.6%

LTC/HKD-1.6% ADA/HKD-2.23%

ADA/HKD-2.23% SOL/HKD-1.64%

SOL/HKD-1.64% XRP/HKD-2.48%

XRP/HKD-2.48%目標

對Uniswapv3無常損失的定量分析;如何使用策略讓Uniswapv3LP獲得更大的收益。Uniswap概覽

基于恒定乘積的自動化做市商,去中心化交易所。

v1版本:

2018年11月解決了什么問題:傳統交易所orderbook買賣雙方不活躍導致的長時間掛單,交易效率低下功能:ETH←→ERC20token兌換帶來的問題:token1與token2之間的兌換需要借助ETHUSDT→ETH→USDCv2版本:

2020年5月新功能自由組合交易對:token1←→token2token1-token2交易池LPers提供流動性并賺取費用價格預言機、閃電貸、最優化交易路徑等帶來的問題資金利用率低:在?x*y=k?的情況下,做市的價格區間在(0,+∞)的分布,當用戶交易時,交易的量相比我們的流動性來說是很小的假設ETH/DAI交易對的實時價格為1500DAI/ETH,交易對的流動性池中共有資金:4500DAI和3ETH,根據?x?y=k,可以算出池內的k值:?k=4500×3=13500。假設?x?表示DAI,y表示ETH,即初始階段?x1=4500,y1=3,當價格下降到1300DAI/ETH時:?x2?y2=13500,x2/y2=1300,得出?x2=4192.54,y2=3.22,資金利用率為:?Δx/x1=6.84%。同樣的計算方式,當價格變為2200DAI/ETH時,資金利用率約為?21.45%。也就是說,在大部分的時間內池子中的資金利用與低于25%,這個問題對于穩定幣池來說更加嚴重。

Untitled

v3版本:

2021年5月考慮風險價格影響:是指一筆交易對價格的影響程度,取決于池子深度。更高的價格影響意味著:流動性提供者提供的流動性不足,向交易者提供更差的比率。存貨風險:LP的主要目標是隨著時間的推移增加其總庫存價值在價格變化過程中,相對于首選價值存儲的資產而言,LP擁有的資產數量更少,比如對于ETH-DAI,用戶更傾向于ETH,相對于ETH而言,LP擁有越多的DAI,存貨風險越高;比如100%ETH和50%-50%ETH-DAI的對比,ETH價格上漲,更多人將DAI換成ETH,相對應LP手中ETH就少了,風險加大。無常損失提供流動性時發生的資金暫時損失/非永久性損失;只要代幣相對價格恢復到其初始狀態,該損失就消失了;新功能集中流動性→提升資金利用率

Untitled1-多層級手續費率,升級的預言機,區間訂單等。帶來的問題:

相對于v2而言無常損失仍然存在,而且更大;LP的權衡價格區間越大,所獲得的費用收益就越低,(0,+∞)時和v2一致。但如果選擇一個更小的價格區間,就會有更高的無常損失。無常損失分析

FSB擬于2023年7月發布加密貨幣國際監管框架的最終報告:1月5日消息,協調跨國金融監管、制定并執行全球金融標準的金融穩定委員會(FSB)發布公眾對FSB提出的加密資產活動國際監管框架的回應,其中幣安、Bitso、Coinbase、ConsenSys、Cardano基金會等加密企業及CBOE、美國銀行家協會、渣打銀行等傳統金融公司提供了書面意見,其中傳統金融參與者希望采取更嚴格的新的國際加密規則來阻止FTX式的利益沖突,FSB預計將于2023年7月發布最終報告。

此前消息,FSB將在2023年初制定監管加密貨幣行業的步驟,并迅速頒布這些措施。[2023/1/5 9:54:16]

Uniswapv2

例子:

假設ETH/DAI交易對的實時價格為1500DAI/ETH,交易對的流動性池中共有資金:4500DAI和3ETH,根據?x?y=k,可以算出池內的k值:?k=4500×3=13500。假設?x?表示DAI,y表示ETH,即初始階段?x1=4500,y1=3。

當價格下降到1300DAI/ETH時:?x2?y2=13500,x2/y2=1300,得出?x2=4192.54,y2=3.22?。

如果用戶選擇HODL,則?x2'=4500,y2'=3,我們分別計算兩種情況下的資產價值:

LP:4192.54+3.22*1300=8378.54

HODL:4500+3*1300=8400

資產減少:8400-8378.54=21.46→無常損失

無常損失率:21.46/8400=0.26%

當價格變為2200DAI/ETH時,x2=5449.77,y2=2.48,資產減少194.23,損失率為1.75%。

模型分析:

根據恒定乘積公式$xy=k$,令$k=L^2$,其中L表示流動性,則有$xy=L^2$,再根據價格$S=x/y$,可以得到$x=L/sqrt{S}$,$y=Lsqrt{S}$。

考慮LP在流動性池X-Y中添加流動性$L$,池的初始價格為$S_0$,所以LP需要向流動性池中提供$x_0=L/sqrt{S_0}$的X代幣和$y_0=Lsqrt{S_0}$的Y代幣。

當池的價格變為$S_1$時,LP的資產價值為

$$V_{v2,pos}(L,S_1)=S_1cdotx_1+y_1=frac{L}{sqrt{S_1}}S_1+Lsqrt{S_1}=2Lsqrt{S_1}$$

其中$x_1$和$y_1$是LP在池中的資產。

LP初始時的資產如果一直拿手里,則價值為

$$V_{v2,hold}(L,S_0,S_1)=S_1cdotx_0+y_0=frac{L}{sqrt{S_0}}S_1+Lsqrt{S_0}$$

所以,無常損失為:

數據:加密貨幣總市值在近5日累計蒸發1006億美元:9月17日消息,數據顯示,在最近5天里,加密貨幣總市值累計蒸發約1006億美元,跌幅達9.35%,當前總市值約為9763億美元。

其中,有超537億美元的市值是在9月13日蒸發的,當天晚間美國公布了超預期的8月CPI數據。[2022/9/17 7:03:21]

$$begin{aligned}mathrm{IL}{mathrm{v}2}left(S_0,S_1right)&=frac{V{mathrm{v}2,text{pos}}-V_{mathrm{v}2,text{hold}}}{V_{mathrm{v}2,text{hold}}}&=frac{2Lsqrt{S_1}-left(frac{L}{sqrt{S_0}}S_1+Lsqrt{S_0}right。{frac{L}{sqrt{S_0}}S_1+Lsqrt{S_0}}&=left(frac{2cdotsqrt{frac{S_1}{S_0}}}{1+frac{S_1}{S_0}}-1right)end{aligned}$$

令$r=S_1/S_0$,則有:

$$mathrm{IL}_{v2}=frac{2cdotsqrt{r}}{1+r}-1$$

用之前的例子計算,r=1300/1500=0.87時,IL=0.0026=0.26%,r=2200/1500=1.47時,IL=0.018=1.8%,與上述計算相符合。

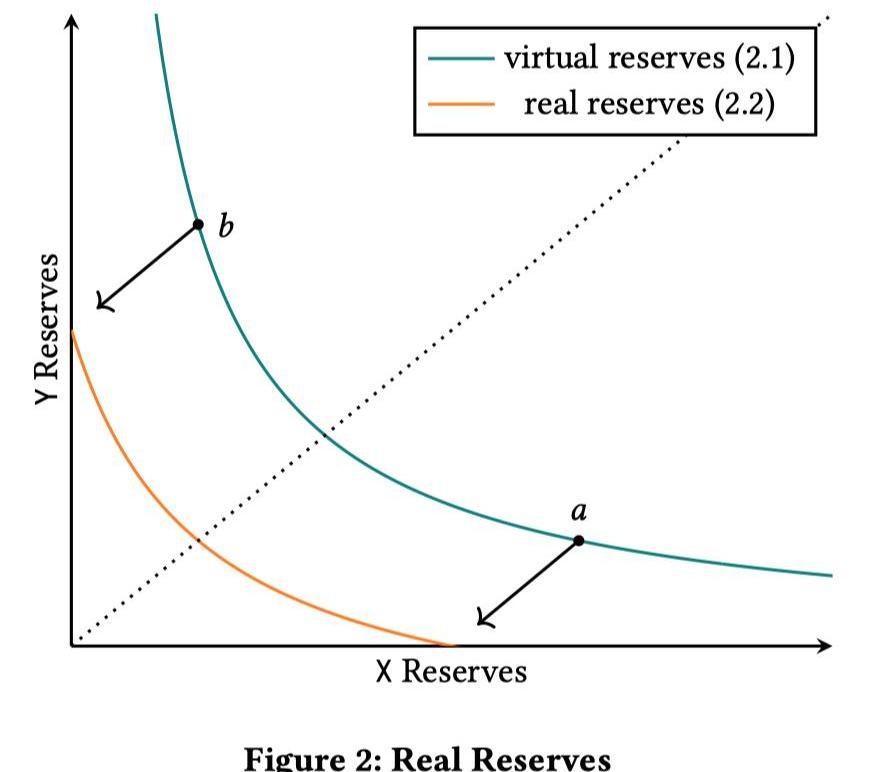

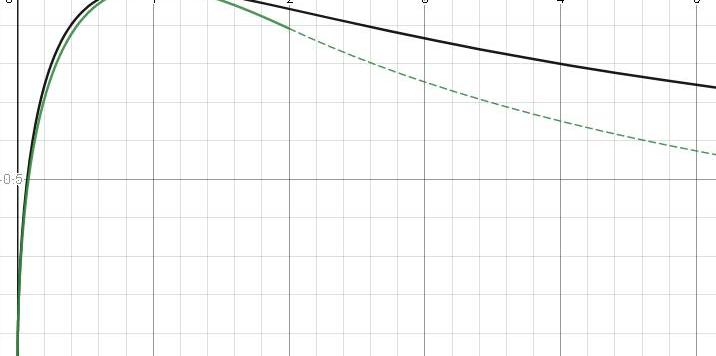

圖像:

Untitled2

www.desmos.comwww.desmos.com

可以看到,當$S_0=S_1$時無常損失為0,其他時候無常損失都為負數。列一個表:

0.25x20.0%0.5x5.7%0.75x1.0%101.25x0.6%1.5x2.0%1.75x3.8%2x5.7%3x13.4%4x20.0%5x25.5%

Uniswapv3

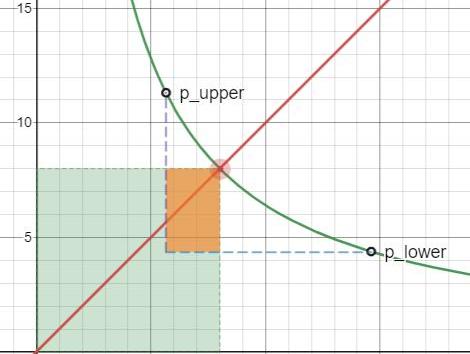

用同樣的過程,我們分析Uniswapv3的無常損失。假設LP向價格區間$$提供流動性$L$,初始價格為$P_0(in)$,之后價格變為$P_1(in)$。

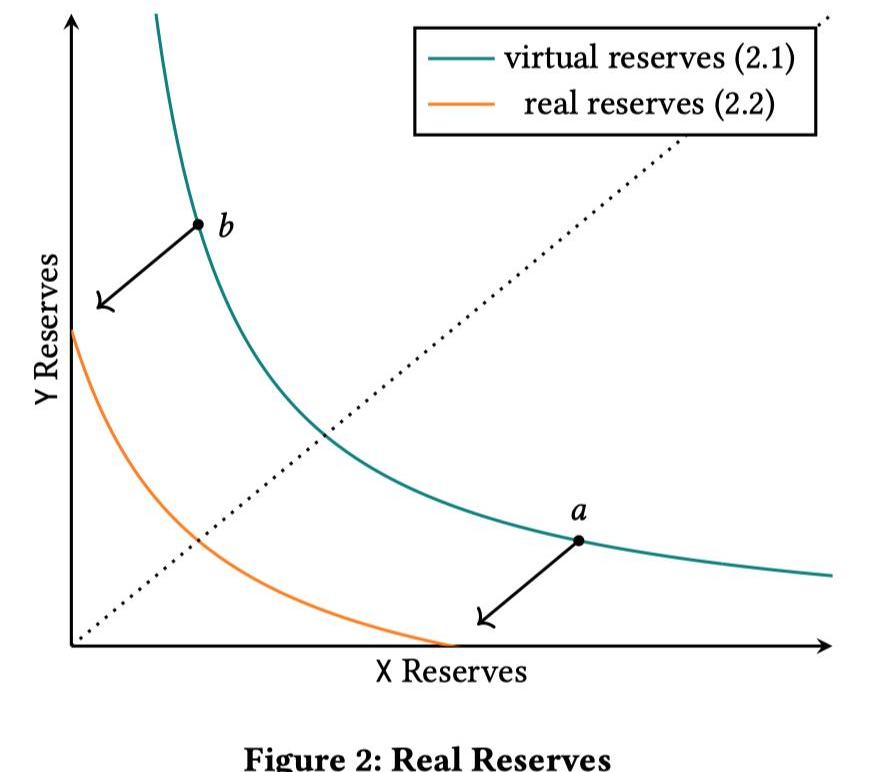

首先我們從Uniswapv3的白皮書中可以知道,集中流動性的資產儲備曲線的公式為:

$$left(x+frac{L}{sqrt{p_b}}right)left(y+Lsqrt{p_a}right)=L^2$$

Untitled1

對于虛擬曲線:$x_{virtual}cdoty_{virtual}=L^2$,可以得到:

預測市場PredictIt起訴CFTC下令關閉網站:金色財經報道,PredictIt的一些交易員和學術用戶以及技術提供商已經提起訴訟,試圖阻止商品期貨交易委員會 (CFTC) 關閉這個受歡迎的選舉投注網站。

此前報道,CFTC強制關閉預測市場PredictIt在美國地區的商店。[2022/9/15 6:59:24]

$$begin{aligned}&y=y_{text{virtual}}-Lsqrt{p_a}=Lleft(sqrt{P}-sqrt{p_a}right)&x=x_{text{virtual}}-frac{L}{sqrt{p_b}}=Lleft(frac{1}{sqrt{P}}-frac{1}{sqrt{p_b}}right)end{aligned}$$

初始時資產價值為:

$$begin{aligned}V_{v3}(P_0)&=y_0+x_0cdotP_0&=Lleft(sqrt{P_0}-sqrt{p_a}right)+Lleft(sqrt{P_0}-frac{P_0}{sqrt{p_b}}right)&=2Lsqrt{P_0}-Lleft(sqrt{p_a}+frac{P_0}{sqrt{p_b}}right)end{aligned}$$

同樣,則在價格$P_1$時流動池中的資產價值為:

$$begin{aligned}V_{v3,pos}(P_1)&=2Lsqrt{P_1}-Lleft(sqrt{p_a}+frac{P_1}{sqrt{p_b}}right)&=2Lsqrt{rP_0}-Lleft(sqrt{p_a}+frac{rP_0}{sqrt{p_b}}right)end{aligned}$$

在價格為$P_1$時的,選擇HODL的資產價值為:

$$begin{aligned}V_{text{v3,hold}}(P_1)&=y_0+x_0P_1&=Lleft(sqrt{P_0}-sqrt{p_a}right)+P_1cdotLleft(frac{1}{sqrt{P_0}}-frac{1}{sqrt{p_b}}right)&=Lleft(sqrt{P_0}-sqrt{p_a}right)+LcdotrP_0left(frac{1}{sqrt{P_0}}-frac{1}{sqrt{p_b}}right)&=Lsqrt{P_0}(1+r)-Lleft(sqrt{p_a}+frac{rP_0}{sqrt{p_b}}right)end{aligned}$$

所以無常損失為:

$$begin{aligned}mathrm{IL}{a,b}?&=frac{V{pos}-V_{text{hold}}}{V_{text{hold}}}&=frac{2Lsqrt{rP}-Lsqrt{P}(1+r。{Lsqrt{P}(1+r)-Lleft(sqrt{p_a}+frac{rP}{sqrt{p_b}}right。&=frac{2sqrt{r}-1-r}{1+r-sqrt{frac{p_a}{P}}-rsqrt{frac{P}{p_b}}}&=operatorname{IL}?cdotleft(frac{1}{1-frac{sqrt{frac{p_a}{P}}+rsqrt{frac{P}{p_b}}}{1+r}}right)end{aligned}$$

去中心化存儲平臺Iagon將集成COTI旗下穩定幣Djed:金色財經消息,Cardano生態項目COTI與去中心化存儲平臺Iagon達成合作,Iagon計劃將COTI旗下穩定幣Djed集成至共享存儲經濟平臺上,允許用戶使用Djed作為存儲交換支付手段。[2022/7/13 2:11:06]

我們可以通過價格區間$$的變化看到:

在$P_a=P_b=P$時,IL=0;當$r=1$時,IL=0;與v2的聯系:$$p_a=0,p_brightarrowinfty,mathrm{IL}{v3}=frac{2cdotsqrt{r}-1-r}{1+r}=mathrm{IL}{v2}$$

趨近于$mathrm{IL}_{v2}$。

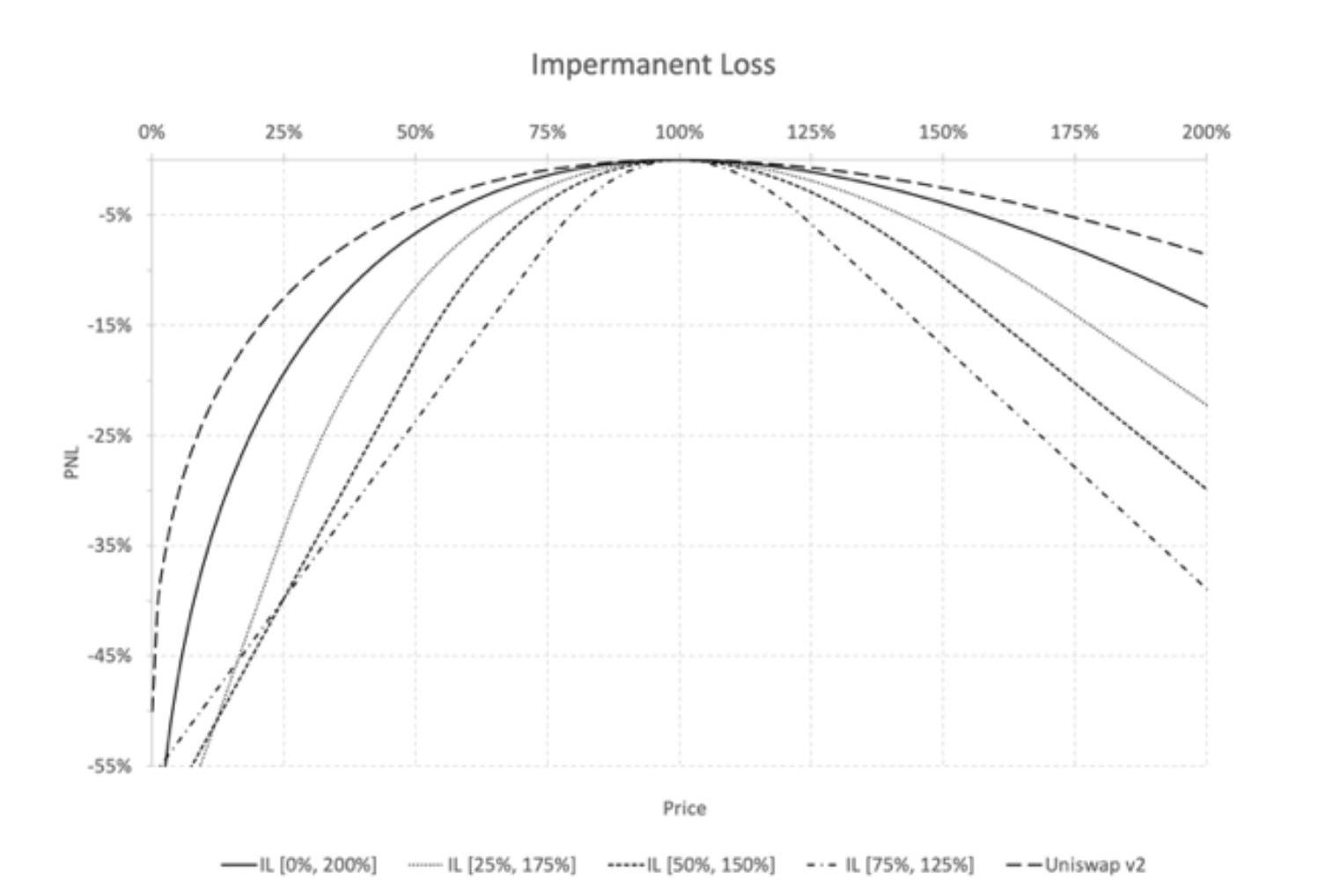

畫圖

Untitled3

www.desmos.comwww.desmos.com

同樣我們可以看到:當價格區間越小時,無常損失越大:

Untitled

數值比較

我們比較在不同的價格區間下Uniswapv3的無常損失:

Screen_Shot_2022-08-31_at_095606

具體數據:

(Uniswapv2)-0.56%0-0.46%-0.86%0-0.70%-1.5%0-1.22%-2.34%0-1.91%-4.75%0-3.8%

提問:既然無常損失總是為負,為什么還是會有人愿意做LP?

我們的計算忽略了兩個問題:

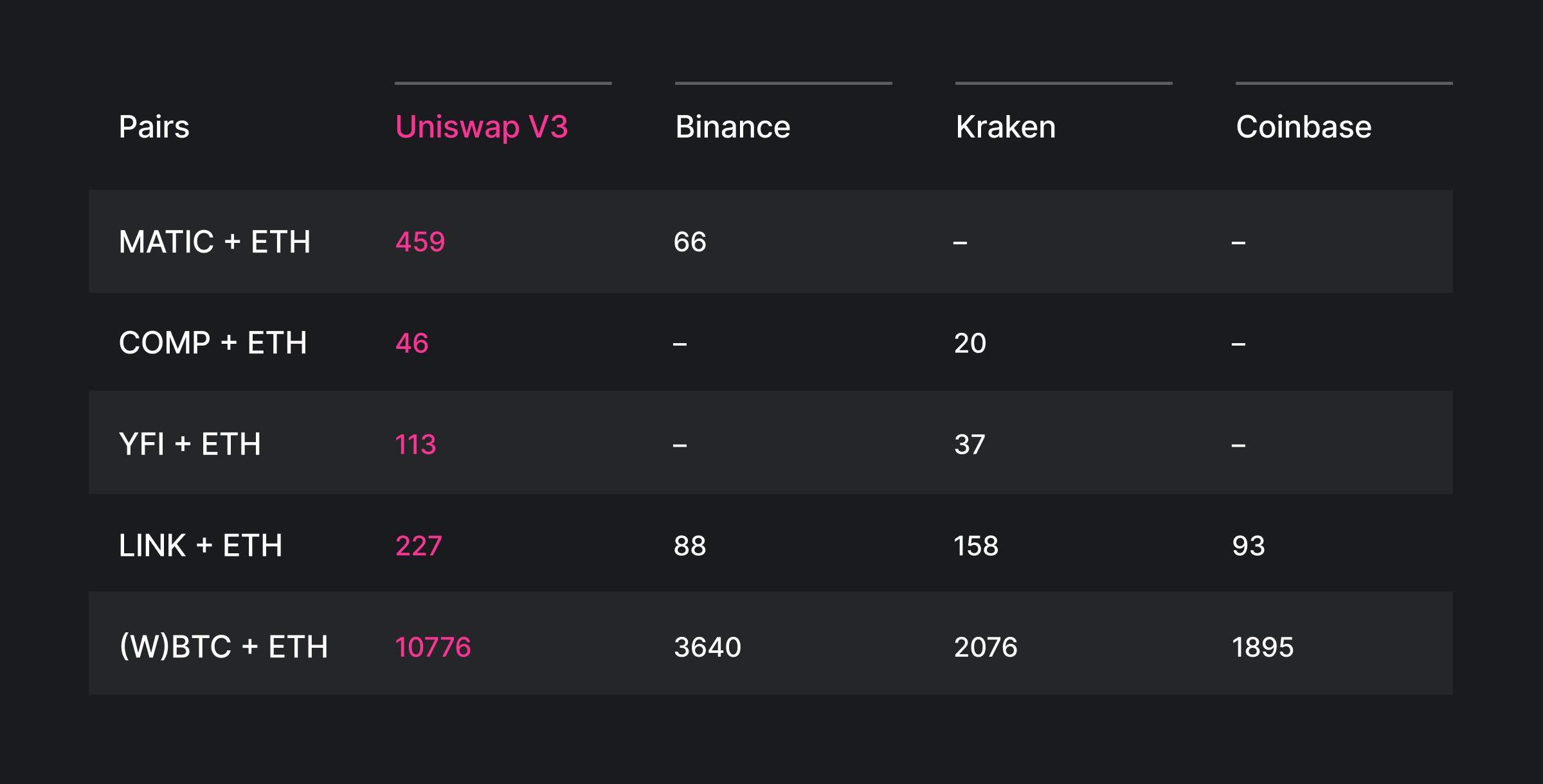

手續費:不同的池子提供不同的手續費,需要在原來的計算上加上手續費。集中流動性增加了池的深度:例如:ETH-USDC-0.3%池的流動性

一些流行的token對的深度比中心化交易所更高。linklarge-cap:ETH/dollarmid-cap-cross-chainpairs

-穩定幣與穩定幣對:USDC/USDT

從資產價值的角度

ARK36的執行董事:CBDC可能威脅穩定幣,而不是比特幣:6月24日消息,數字資產對沖基金ARK36的執行董事Mikkel Morch認為,像美元這樣由國家支持的數字貨幣不一定是加密貨幣的競爭對手。因為加密貨幣的用例和價值主張“往往超出了簡單交易的范疇”。央行數字貨幣(CBDC)并不對比特幣(BTC)等加密貨幣構成任何直接威脅,但可能會威脅穩定幣。(Cointelegraph)[2022/6/24 1:29:47]

比較以下五種資產持有策略

100%持有ETH100%持有USDC50%持有ETH,50%持有USDC使用50%ETH與50%USDC參與做市-Uniswapv2使用50%ETH與50%USDC參與做市-Uniswapv3比較這五種策略的資產價值。

無手續費時:

Untitled6

包含手續費時:

Untitled7

UniswapV3既是投資者收益的放大器,也是風險的放大器。在享受更高投資收益的同時,也必然要承擔當價格脫離安全范圍時更多的無常損失。

如何通過策略降低損失,或者說增加收益?

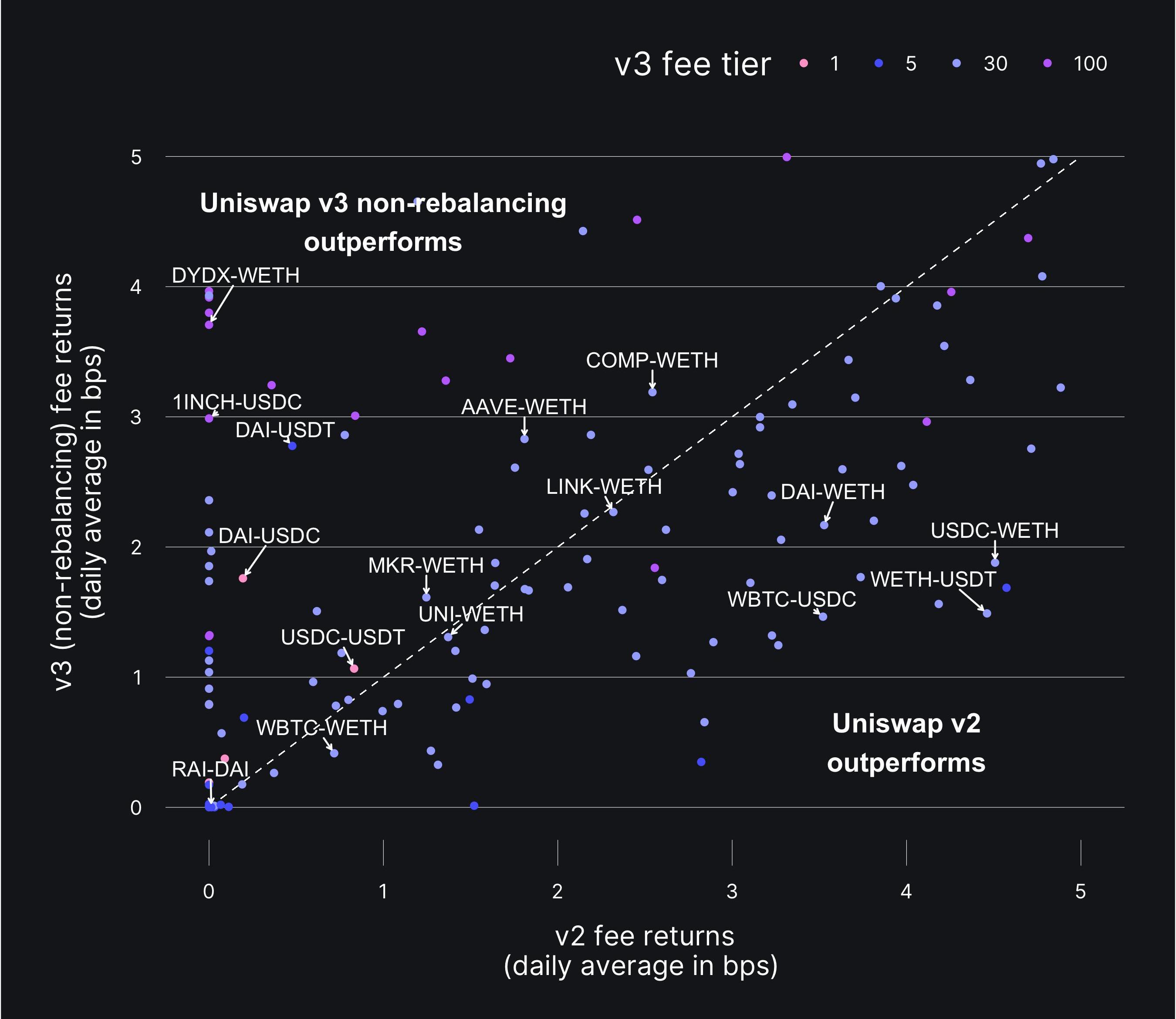

策略0:在不主動調整的情況下選擇比v2表現更好的池子

在不主動調整情況下,全范圍的Uniswapv3頭寸和價格限定的穩定幣頭寸的手續費回報平均比Uniswapv2好約54%。其中

100基點手續費的全范圍v3頭寸比v2平均好?~80%。1基點,范圍限定的v3穩定幣對,v2,平均好?~160%.30基點,全范圍v3頭寸,v2平均好?~16%.5基點,全范圍v3頭寸,v2平均差?~68%.通常建議LPers選擇v3。link

選擇哪個池?

Untitled8

v3表現更好的是100基點費率或1基點費率的穩定幣對。

100bps的token對通常流動性較差,部署時間較晚且波動性較大。對于1-bp費用等級,代幣對價格波動較小,但Uniswapv3的交易量遠高于v2。1-bp池上的集中流動性實現了超過v2的高回報。

策略一:主動的被動策略

如果初始投入是50%ETH和50%USDC,當價格變化時,池中剩余的資產比例可能變成80%ETH和20%USDC,這時你需要手動調整庫存來防止出現一種資產在一側耗盡,可以持續提供兩邊的庫存。

根據價格變動周期性地再平衡兩種資產之間的比例。

利用范圍訂單被動執行的,在現在價格的預測方向放置一個窄的訂單,這樣就避免了swap費用和價格影響。如果主動使用swap達到50/50,會有0.3%的費用。

如何操作:

對于Uniswap上為某個礦池,例如ETH/USDC,它有兩個主要參數:

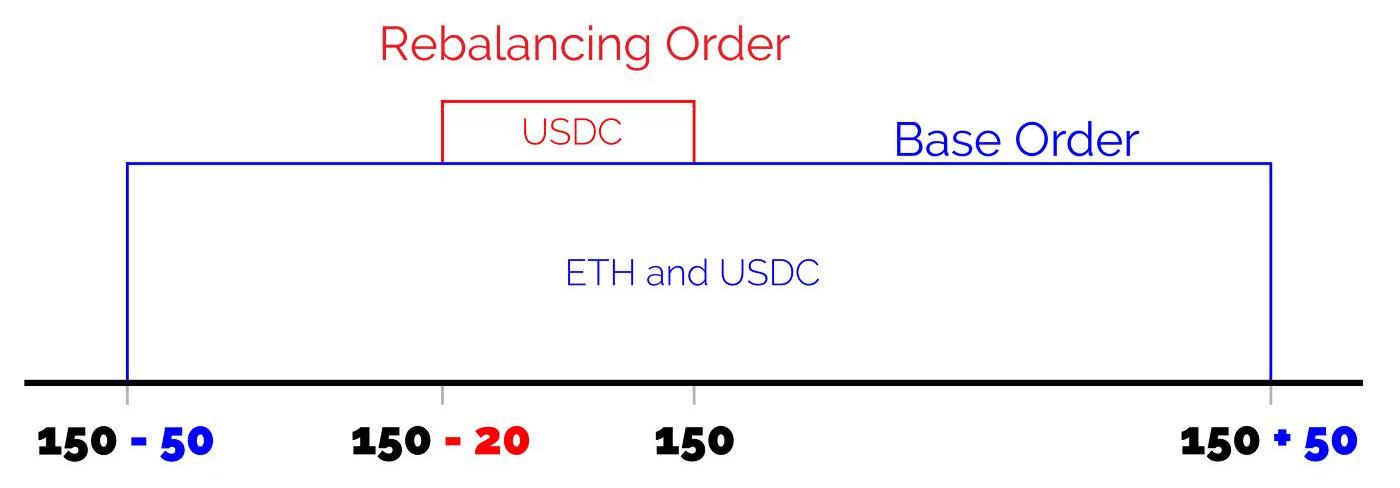

BR該策略始終保持兩個有效的范圍訂單:

基本定單:以當前價格X為中心,范圍。如果B較低,它將從交易費用中獲得更高的收益。再平衡訂單:剛好高于或低于當前價格。在或范圍內,具體取決于在基本訂單下達后它持有的更多的代幣是哪一種。此訂單有助于策略重新平衡并接近50/50以降低庫存風險。每24小時,進行再平衡,根據價格和token數量提交訂單。如果策略表現優秀,則時間區間可以被減少。再平衡并不能保證完全50/50。

舉例:

Untitled9

比如,ETH目前價格150USDC,B=50,R=20,策略擁有資金1ETH和160USDC。則在放置一個基礎訂單,使用1ETH和150USDC。剩余的10USDC用來在放置一個在平衡訂單,用來購買ETH以達到50/50。

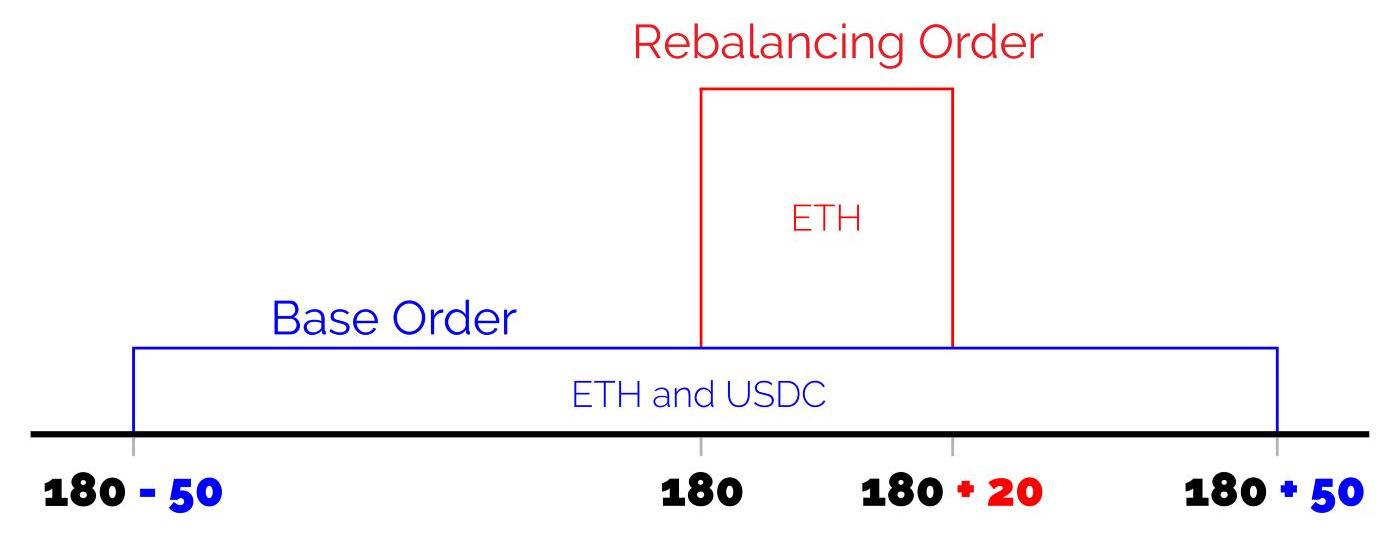

Untitled10

如果價格提升到180,再平衡之后,基礎訂單為,若此時策略有1.2ETH和90USDC,則策略會使用0.5EHT和90USDC放入基礎訂單中,剩余0.7ETH會用于在之間的再平衡訂單。

實際操作:https://dune.com/queries/78325/155734?Number%20of%20days=200

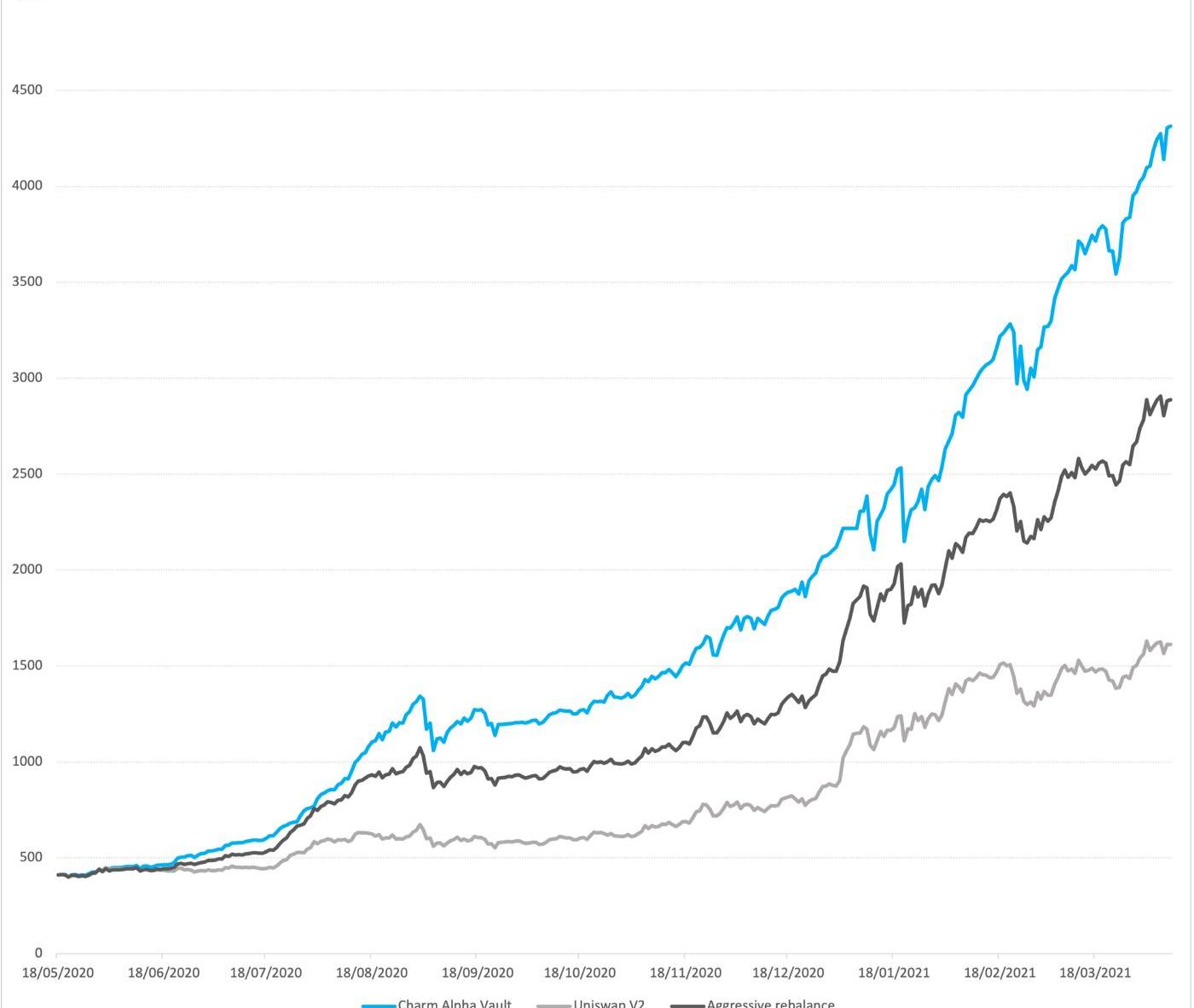

效果

藍色曲線

Untitled11

實際效果:

策略二:預期價格范圍策略

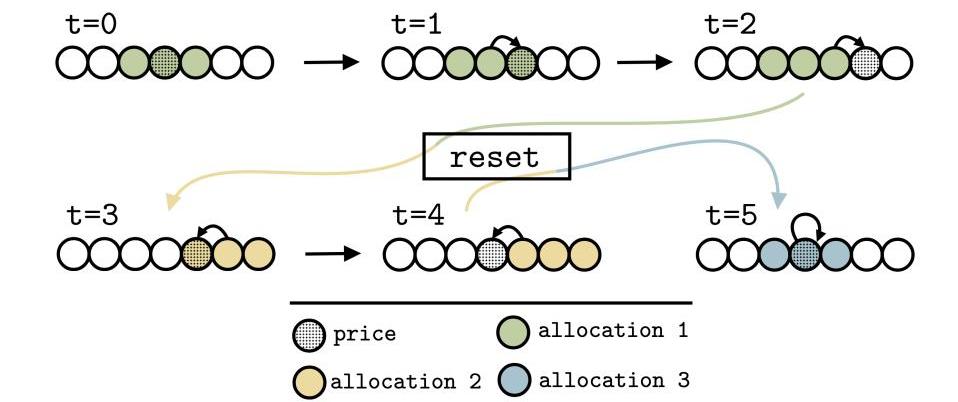

從歷史數據中預測未來10分鐘的價格走勢,得到一個價格范圍區間,在這個價格范圍區間中提供流動性。直到當前價格超出價格范圍,重復上述過程,重新預測價格范圍并添加流動性。這個價格范圍稱為“預期價格范圍”。同時我們可以在當前價格沒有完全超出預期價格范圍時調整價格區間,稱這個價格范圍為“移動策略范圍”,這個范圍指示了什么時候需要移動。

Untitled12

如何設置

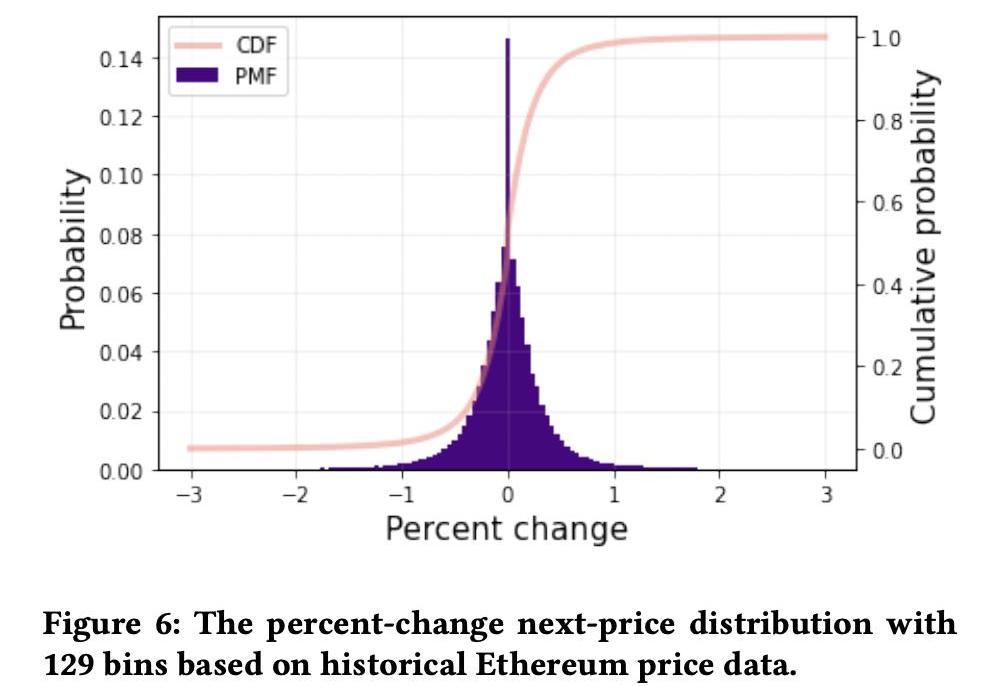

2018年3月~2020年4月的十分鐘數據得出價格移動分布在之間。可以設置百分比作為價格波動區間。

Untitled13

進一步策略:在預期價格范圍內不采用一致的流動性,而是采用多個連續的流動性多頭,每個多頭存入不同數量的資產。

三種策略:

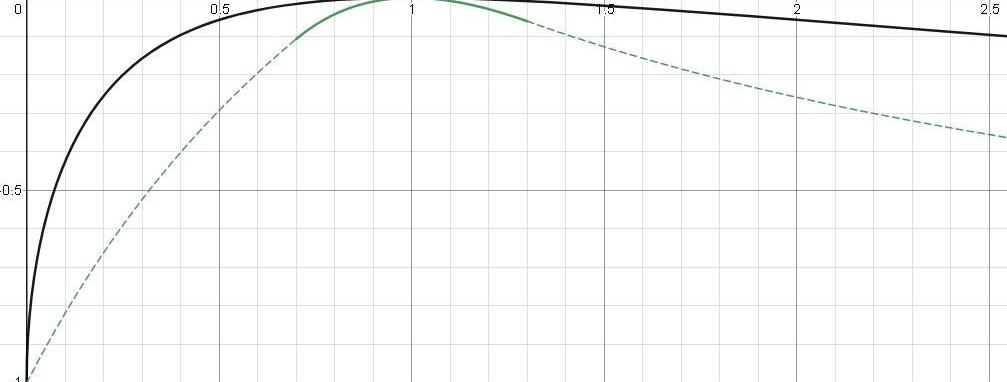

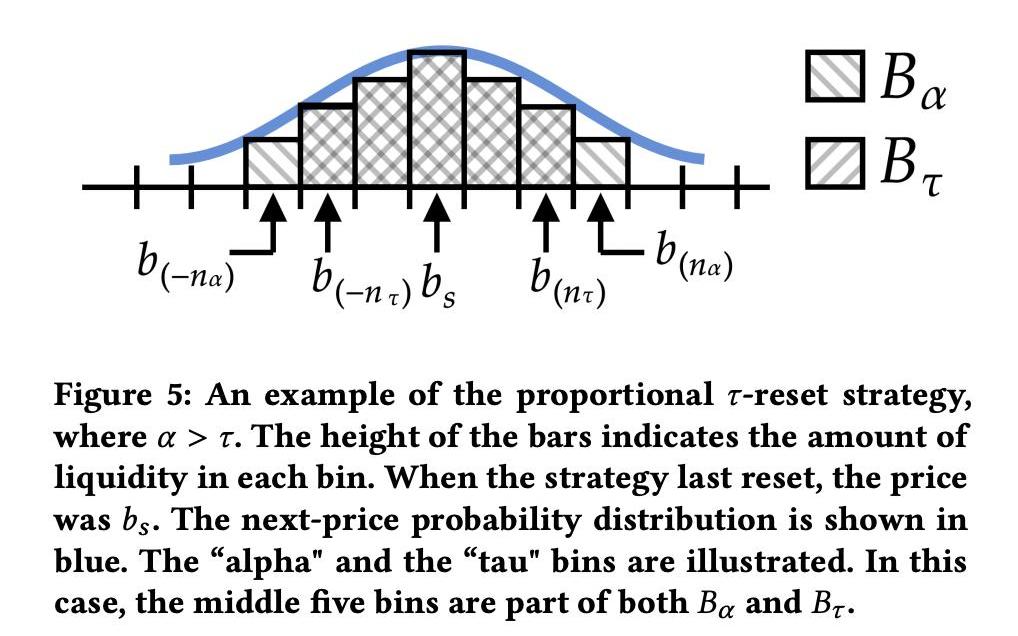

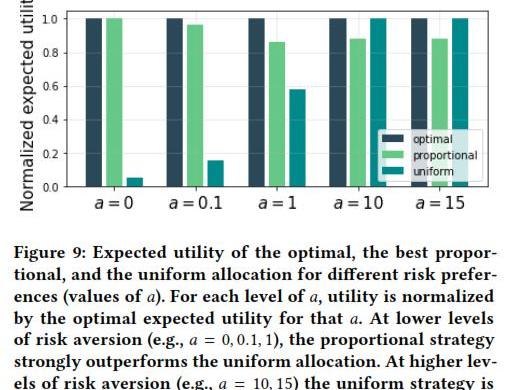

均勻策略:在價格區間內均勻分布,Uniswapv3默認;比例策略:在價格區間內分成子價格區間,權重對應價格可能的變化概率放置;最優策略:使用決策理論,計算一個模型來估算“最佳”范圍來提供流動性,使用LP的“風險規避”程度作為參數。比例策略:

Ba:預期價格范圍Bt:移動策略范圍藍線為概率分布,使用小的價格區間實現

Untitled14

結論

對于厭惡風險的投資者,均勻策略最優,對于其他所有人來說是次優的;比例策略對于大部分厭惡風險的投資者來說的接近最優的;對于最厭惡風險的投資者而言,均勻策略可獲利。

Untitled15

比例策略對于風險偏向LP提供者是最優的,而均勻分配對于風險規避LP提供者是最優的。

這意味著,在Uniswapv3中被動管理的頭寸可能不足以以資本效率和平衡風險賺取費用,積極的流動性提供策略既是機遇也是挑戰。

其他主動的流動性管理

其他主動策略dapp

xTokenprojectGelatoNetworkVisorFinanceteamCharm.fi’s?AlphaVaultsMellowProtocol

Untitled16

參考

HowtoavoidImpermanentLossGoingBanklesswithUniswapHowtomakemoneywithUniswapV3AGuidetoUniswaponOptimismUniswapLiquidityProvision:IstheYieldWorththeRisk?:https://medium.com/gammaswap-labs/uniswap-liquidity-provision-is-the-yield-worth-the-risk-c45a4a850700https://betterprogramming.pub/uniswap-v2-in-depth-98075c826254https://liaoph.com/uniswap-v3-1/https://www.theblockbeats.info/news/24654https://medium.com/charmfinance/introducing-alpha-vaults-an-lp-strategy-for-uniswap-v3-ebf500b67796https://medium.com/@DeFiScientist/rebalancing-vs-passive-strategies-for-uniswap-v3-liquidity-pools-754f033bdabchttps://uniswap.org/blog/fee-returnshttps://uniswapv3.flipsidecrypto.com/https://newsletter.banklesshq.com/p/how-to-automate-uniswap-v3-liquidityhttps://kydo.substack.com/p/palm-protocol-owned-active-liquidity

一位記者問了我以下問題:“高收益早已不復存在,自?Terra?以來?DeFi?幾乎零增長,我們想知道?DeFi?的下一步會是什么?很多討論都集中在將現實世界的資產引入區塊鏈.

1900/1/1 0:00:00為權益證明協議設計的機制中,沒有哪一種像Slashing一樣具有爭議。罰沒提供了一種方法,以有針對性的方式對不采取協議一致行動的任何特定節點進行經濟懲罰.

1900/1/1 0:00:001、衍生品Dex市場增量空間巨大衍生品Dex賽道目前僅占Cex的2%,用戶由于FTX暴雷對中心化交易所缺乏信任,而且目前最值得關注的兩個項目dYdX和GMX的市值都沒能穩定躋身進前100.

1900/1/1 0:00:002月2日,CoinbaseNFT市場在推特上宣布,正在暫停NFT市場上的創作者Drops功能,以專注于創作者要求的其他功能和工具,同時強調不會關閉CoinbaseNFT市場.

1900/1/1 0:00:00本周,我們將分享我們當前對第1層區塊鏈估值框架的看法,重點是以太坊。涵蓋的主題:代幣作為資本形成的工具ETH如何納入超級資產類別框架鏈上財務和貼現現金流分析ETH作為數字商品和價值存儲我們最喜歡.

1900/1/1 0:00:00原文前言本文由Noah和Roon就人工智能時代工作的未來聯合發表的博文。roon是知名AI公司的研究員,也在推特上發有趣的帖子。因為這篇文章是我們合作完成,有時會以第三人稱提及對方.

1900/1/1 0:00:00